作者:Biteye;来源:X@BiteyeCN

-

介绍:什么是分形层?和L2有何区别?

-

技术优势:为什么要添加分形层?

-

Fractal Bitcoin生态项目大盘点,一共17个!

-

目前阶段与前景

分形比特币@fractal_bitcoin可以说是目前比特币生态最火的项目,会今年最后的翻身机会吗?

一、Fractal Bitcoin 介绍:什么是分形层?和L2有何区别?

Fractal Bitcoin,又叫作分形比特币,是一个基于比特币的扩展解决方案。由Unisat团队、BSF、Uniworlds和Asset Bridge等知名机构联合推出。

什么是分形?

是指通过在比特币主链上添加分形层,逐步扩展比特币区块链,转变为一个可扩展的计算系统,同时保持与比特币主链的完全一致性。我们可以将这个概念比喻为一个不断生长的树。 一棵树的主干是比特币主链,而树枝和树叶则代表分形层。Fractal Bitcoin通过在比特币主链上添加这些“树枝”,它们可以独立处理交易,但又与主干保持紧密联系,使得整个系统能够扩展得更快、更高效。

与传统Layer 2有什么区别?

关键区别在于,Fractal Bitcoin通过在比特币主链上添加分形层来扩展网络,分形层允许比特币网络在不改动原有代码的前提下,处理更多的交易,保持与主链的兼容性和安全性。相比之下,传统的Layer 2是在比特币主链上建立的独立网络,像是一个附加的通道。虽然也能加快交易,但使用起来通常更复杂,并可能需要跨链。 也就是说,Fractal Bitcoin并不会与比特币主网争夺流动性。

二、Fractal Bitcoin技术优势:为什么要添加分形层?

主要是为了在保持与比特币主链的完全一致性,提升交易速度和处理能力,这就得谈到Fractal Bitcoin的技术优势了。

– 完全兼容比特币主链:Fractal Bitcoin是唯一一个即时兼容比特币的原生扩展方案,无需对比特币主链进行任何修改,也就是说可以直接使用原有的钱包、工具等

– 高效的共识机制:采用与比特币相同的工作量证明机制,矿工可以利用现有的ASIC、GPU等设备进行挖矿

– 递归扩展结构:Fractal Bitcoin通过递归创建无限扩展层,形成树状结构,使每一层能够进一步扩展,显著提升交易处理能力和速度,交易确认时间仅需30秒,是比特币主链的20倍。

– 动态调整能力:Fractal Bitcoin能够根据网络负载情况动态调整扩展层数量,确保高效运行,而不影响主链的稳定性。

– 支持BRC-20代币标准:可以在Fractal Bitcoin上发行和交易代币。

三、Fractal Bitcoin生态项目大盘点

DeFi

– Motoswap@MotoswapBTC:基于比特币第 1 层构建的 DEX,类似 Uniswap,将在 Fractal 上部署。 – Satspumpfun

@Satspumpfun:预测市场,类似于比特币版本

pumpfun,允许用户轻松启动无规则代币,并计划进行BRC-20代币的空投。

– http://op.fun@opdotfun:另一个预测市场,同样类似于比特币版本的pumpfun。

– NUSD@bamkfi:符文项目$NUSD 被视作原生比特币美元。

基础设施

– OP_NET@opnetbtc:适用于 DeFi、代币、NFT、DAO 等的比特币第 1 层智能合约元协议。

– Fractal-420@Fractal_420:分形比特币的开源资产管理协议。

– InfinityAI@infinityai_labs:基于Web3的AIGC平台,该生态第一个AI项目,允许用户在比特币生态中创作并代币化内容。

– UniWorlds@UniWorlds_io:3D内容创建平台,致力于在比特币网络上提供虚拟空间构建功能。

– BtcTerminal@btcterminal:综合性平台,提供实时市场数据分析和交易工具。

– Aletheias Agora@AletheiasAgora:比特币L1 上的第一个预测市场,将在 Fractal 上部署。

Ordinals NFT

– honzomomo@honzomomo:9月份上线,第一个宣布将发行在 Fractal 的Ordinals NFT。

– FRACTOPUS@fractacles:FRACTOPUS Mint 时间为 8 月 29 日18点(香港时间)。

– Fractal Punks@Fractal_Punks:分形比特币上的 10,000 个 Ordinals NFT。

– Maneki on Fractal@manekionfractal:第一个前分形Ordinals NFT合集

– Picho by Rabeno@PichobyRabeno:分形比特币上Ordinals NFT,风格搞笑独特。

游戏

– nodinoBtc@nodinoBtc:分形比特币生态系统的第一个 Telegram 游戏。

– VNTG ROBOTS@vntgrobots:机器人战斗游戏,游戏画风复刻1945 年的日本,在8 月17 日宣布迁入Fractal Bitcoin 生态系统。

四、目前阶段与前景

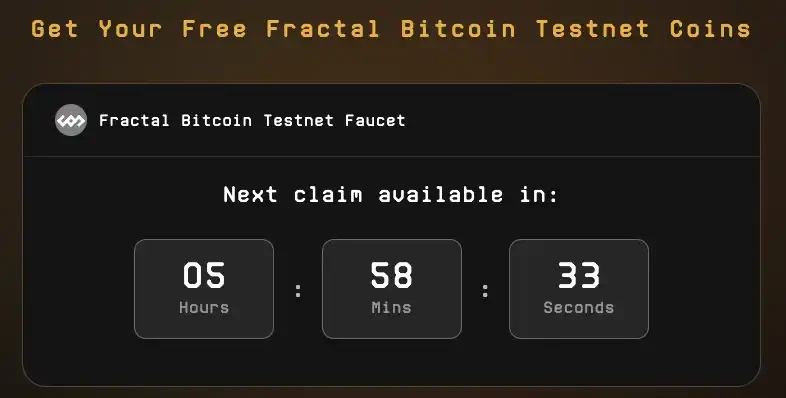

Fractal Bitcoin的测试网已于2023年7月上线,预计将于9月1日正式推出主网。

Fractal Bitcoin有知名机构背书。其在技术上完全兼容比特币主链的特点,使得现有的BTC用户可以无缝切换到Fractal Bitcoin上,大大提升了用户的使用体验。同时,高交易处理能力和低交易费用,也为大规模应用提供了基础。

未来,随着更多优质项目的加入,Fractal Bitcoin的应用场景必将更加丰富,用户群体也将不断扩大。目前还处在非常早期,可以先学习+埋伏机会,搏一搏早期空投等红利。

风险提示:加密资产有较高的风险,以上仅做信息分享,非投资建议。