原创:刘教链

隔夜BTC在63k徘徊。最近有人把2021年塔勒布写的一篇被称为“比特币黑皮书”的论文给翻出来炒冷饭。作为畅销书《黑天鹅》《反脆弱》的作者,塔勒布(Nassim Nicholas Taleb)名噪一时。但是,当他在2020年(或2021年)弄没了他的BTC仓位之后,便愤而发挥其学术才能,炮制了一篇抨击BTC必将归零的论文,题目叫做《比特币,货币和脆弱性》(Bitcoin, Currencies, and Fragility)[1]。有趣的是,这篇精心炮制的“黑皮书”并没有因为塔勒布的名气而引起业内太大的关注和重视。

Harold Christopher Burger等人曾经在2021年写过逐条批驳塔勒布这篇论文的文章[2]。具体的教链就不在这里翻译了,有兴趣的朋友可以打开文末参考链接去阅读原文。

教链早就读过塔勒布的这篇论文。整体而言,除了弄了一套学术论文的形式,整了一些故作高深的数学符号,发明了一些云里雾里的术语之外,他对BTC的抨击,并不比历史上其他批判BTC的人所谈论的高明多少。

由于最近对这篇论文的冷饭再炒,且恰好处于市场分歧阶段,故而有不少读者朋友转发给教链,问教链对此是什么看法。于是教链觉得,还是写一篇批评,解剖一下塔勒布的这篇“黑皮书”,正本清源,答疑解惑。

一、塔勒布对BTC链随机性和单向性的认知是完全错误的

论文第一章,塔勒布试图从“区块链”(blockchain)入手。教链可以说,他起手就已经错了。中本聪从未用过“区块链”这个概念。中本聪要发明的是比特币,而不是区块链。

教链说过,无数IT技术人士,技术很专业,但就是理解不了BTC,为什么?原因之一就是他们错把区块链当成了比特币。

塔勒布在论文里一通炫数学。又是什么蒙特卡洛模拟,又是什么冯诺依曼,洋洋洒洒,谬以千里。

当教链看到塔勒布在论文里写什么“伪随机数”(pseudorandom)“序列”(sequences)“概率地模拟时间之矢”(probabilisitcally mimicking the arrow of time),尤其是看到他写“区块链的天然性质,交易不可逆”(the very nature of the blockchain, transactions are irreversible),已经非常确切地判断出,塔勒布压根儿就没有真正搞懂比特币。

脱离了BTC,区块链就只是一个普普通通的数据结构。这个数据结构天然并不存在我们理解的构成BTC的若干关键性质的基础,比如:单向性,不可篡改,拜占庭容错,等等。

事实上,中本聪在比特币白皮书论文中,引用了3篇参考文献都是关于区块链这个数据结构的。这3篇参考论文,发表时间分别是1991年、1993年和1999年。

不知塔勒布有没有想过,从1999年到2009年,整整10年,到底发生了什么变化?中本聪所用的记录BTC交易的区块链数据结构,和10多年前的论文里所述的并无二致。

塔勒布又花了一些笔墨大谈哈希碰撞。事实上,哈希逆算的算法(又称工作量证明)也早在2002年就由Adam Back提出了。他的论文也正是中本聪论文的第6篇参考文献。

据此,塔勒布和很多IT技术人士一样,认为中本聪用的三大技术——哈希算法、默克尔树、工作量证明——都是老掉牙的、前人早已发明的技术,这非常讽刺。

爱迪生发明的电灯泡,所用的材料都是前人发明过的。乔布斯发明的苹果手机,所有的部件和技术也都是前人发明过的。灯泡和苹果手机,究竟发明了什么呢?

只在数学(数据结构)的层面去观察,是永远搞不明白,BTC为何能够实现真正的单向性(不可逆),真正的时间之矢,真正的不可篡改,真正的拜占庭容错……

教链在《比特币史话》一书第92话“可验证随机性”中专门谈了这个问题,谈了为什么很多专业人士主观直觉“区块链世界没有真正的随机性”是错误的,“随机性”和“可验证”的内在矛盾性,以及比特币系统为何能够实现可验证的同时又是真正的随机性。

请注意,这个问题并不是一个低级问题,而是一个高级问题。对这个问题的认知要跨越三个层次:

第一个层次:普通人。以为计算机算法可以产生真正的随机数。

第二个层次:计算机专业学者,看过计算机科学家高德纳的知名著作TAOCP。明白为什么计算机算法只能产生伪随机数,不能产生真正的随机数。

第三个层次:超越单纯的计算机科学,拥有自然科学跨学科思维,了解普利高津耗散结构理论。领悟了比特币系统随机性的真正来源——完全开放、无需许可的(permissionless)、充分竞争的(competitive)哈希逆算,也就是所谓的“PoW挖矿”。PoW即上文所谓工作量证明。

其实,当你的思维和对BTC的认知达到了第三个层次,很多问题就都明白了。比如,耗费大量电能去进行PoW计算,不能被“改进”成没有PoW的其他算法。因为,所谓的“改进”,都是用数学取代物理,会大幅减少系统获取随机性的能力,从而极大损害系统的安全性。

而普利高津的耗散结构理论,也解释了比特币系统必须是无需许可的开放系统的根本原因——封闭孤立系统无法从外部持续吸食“负熵”,从而必然走向腐败和灭亡。同时,也正因为比特币系统是耗散结构,它才能通过每时每刻的图灵分叉,涌现出真正的、单向不可逆的时间之矢。这就是教链在《比特币史话》第22话”耗散结构”中所介绍过的内容。

了解了这些知识,就知道比特币系统的时间之矢,即中本聪在白皮书第3小节所说的“时间戳服务器”,是真正的时间之矢,而不是塔勒布论文中所说的“模拟的”时间之矢。

因此,当我们从一个较高思维层次去看塔勒布论文中较低层次的论述时,一眼就能够发现,他所犯下的低级错误。

塔勒布的这一错误是基础的、关键的、致命的,这个错误一犯,他的整篇论文基本上就都变成了流沙上的高楼大厦,没有任何牢固的根基,一推就倒了。

二、塔勒布对于BTC价值为零的认知是完全不符合事实的

塔勒布在论文第一章节末尾突然从论述区块链这个数据结构,跳跃到了论述BTC的价值为0。转折有些突兀,暂且不管。他在第二章节继续论证BTC价值为零。

他的主要论证包括:

第一,BTC是零和游戏。第二,BTC网络需要矿工维持存在,而黄金这样的东西不需要付出什么成本就能长期保存。第三,零息资产长期必然碰到所谓“吸收壁”(absorbing barrier),从而价值归零。第四,任何预期价值归零的东西,现值必然为零。第五,黄金有工业用途和首饰用途,BTC没有。第六,黄金的物理性不存在“路径依赖”,而BTC是一种技术,技术总是会被更好的技术取代。

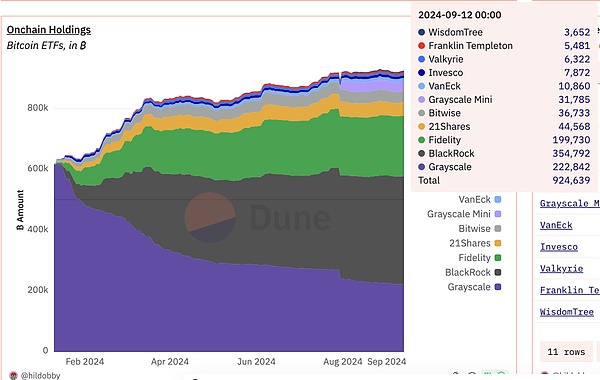

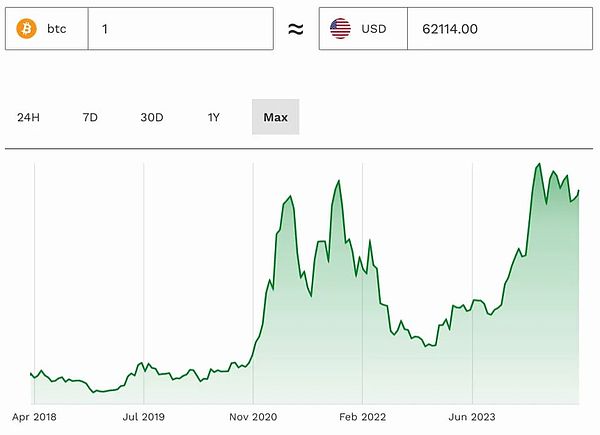

先不用逐一反驳。仅用一个简单的事实就足以反证:15年来,BTC不仅没有归零,反而愈挫愈强,不断新高。大家都知道,金融市场的价格反映的是未来的预期。既然价格不断上涨,说明人们预期其未来还是更高。如果人们预期BTC价值归零,那么今天它的价格就应该是零。显然,这一推论和事实是不相符的。

请问,如果理论预测和事实不符,我们是应该修正理论呢,还是坚持认为理论正确,是事实错了呢?

很显然后一种做法不符合实事求是的科学精神。当人们发现高速物体不符合牛顿运动定律时,不是固执的认为物体错了,而是推翻旧理论,发明了相对论,来解释高速运动不符合牛顿定律的问题。

很显然,BTC没有归零反而屡创新高这个事实,就已经足以反证塔勒布关于BTC价值为零、现值就应该是零的又臭又长的论证是完全错误的了。

逐一去看,也很容易反证他说的每一点几乎都是错的:

比如“零和游戏”的论证。零和游戏价值就是零吗?甚至,负和游戏怎么样,价值岂不更应该是零?好,汽车保险是不是负和游戏?所有人交保费,保险公司抽走一部分作为运营经费和利润,剩下的资金池就是所有交保费的人按照出事故的开销来分钱,这个系统是妥妥的零和游戏甚至负和游戏。那么,汽车保险是没有价值的吗?当然不是。

比如“黄金不需要维持成本”。塔勒布显然是不能把作为黄金的黄金和作为货币的黄金区分开。马克思说过,金银天然不是货币,而货币天然是金银。作为黄金的黄金,只是宇宙的一种元素。作为货币的黄金,本质上是人类社会生产关系的一种载体。

作为货币的黄金,显然需要极高的维持成本。耗费大量基建和武力才能安全地存储和保管。极其缓慢和昂贵的运输。相比之下,BTC的安保成本(冷钱包)和远距离运输成本(网络发送)比黄金好一万倍。

比如“零息资产”。黄金也是零息资产,按照塔勒布的理论,也应该归零。他还用DCF估值模型来证明。这毫无意义。估值模型这种东西,不过是人类主观的思考模式而已。事实上,华尔街早就突破了这些条条框框。互联网上市公司不需要盈利也能获得高估值,这就不符合DCF(未来现金流折现)。未来现金流和价值,并不是有绝对的关系,只是人主观上认为它有关系或者没关系罢了。

生产性资产持续生息和分红的幻觉,不是塔勒布的原创。巴菲特批评BTC,用得最多的理由就是这个。其实,从宇宙法则上看,哪有什么生产性资产?宇宙的演化方向,是永恒的毁灭,终点是热寂。只有局部的价值增加,那只不过是以更大程度损害周围环境和他人的价值为代价所换来的短暂幻象罢了。

一个工厂,一家企业,能够源源不断地给资本家提供所谓的分红和利息,是建立在它作为一个系统能够持续从外部获取价值并从中提取出剩余价值进行按资分配的基础上的。如果有一天,它腐败和衰落了,就不能再持续获取价值,也就不能生息了。

用上面教链提到的普利高津的耗散结构理论来看待企业这种分红生息的系统,和BTC这种不生息的系统,其实只不过是它们分配价值的方法不同,而它们的本质都是要从外部吸收价值,哪种系统更开放、更灵活,生命力更强,哪种系统就会更长久的活下去并持续增长。很显然,中心化的、很容易官僚僵化的企业,肯定和去中心化的、高度开放的BTC系统,不是一个物种,前者的生命力和价值吸收能力,远远不及后者高效!

至于“实用价值”问题,已经是老掉牙的问题了,教练实在是懒得一驳了。塔勒布连基本的经济学问题都搞不清楚了吗?价值和实用价值怎能混为一谈呢?空气很实用,一秒钟都不能缺,可是价值为零。一张美元,几乎没啥实用价值(擦屁股都嫌硬),但是却有高达100美元的价值。

还有“技术取代”,也是思维不清晰的表现。BTC所用的技术可以替换,但是BTC还是BTC。这就是“忒修斯之船”。据说,你身体的大部分细胞大概7年就会全部更换一遍,可是你还是你呀!

把BTC号这艘船的每块木板都换一遍,BTC号还是BTC号。用别的木板照着BTC号1:1仿制,那就不是BTC号。甚至于,用BTC号换下来的木板,重新拼装成一艘船,那也不是BTC号。

三、塔勒布关于BTC作为支付货币是失败的认知是错误的

塔勒布第三、四章节批判BTC作为支付货币是失败的。

的确,BTC目前还没有被广泛用作支付货币。

但是,懂得货币发展规律的人都知道,BTC的发展阶段应该是符合这样的历史规律:

先作为小众玩具和收藏品进行冷启动。然后演化成投机品。然后演化成投资品,即价值存储(SoV)。然后演化成交换媒介(MoE)。然后演化为支付工具(payment tool)。最后才有可能成为世界货币和定价单位(UoA)。

今天的BTC经过15年发展,才刚刚发展到从投机品向投资品、SoV过渡的阶段。

塔勒布直接拿BTC今天缺乏支付工具的应用广泛性(不能买东西),或者不具备定价单位的性质(比如无法在会计表格上记账)等等来说,BTC迄今为止是失败的,这不是很滑稽吗?

这就好比说,你在塔勒布还是个1个月大的的婴儿的时候,说,你看这个人不会走路哎,他是个失败的残疾人。这不是很荒谬的论断吗?

四、塔勒布关于BTC作为通胀对冲工具是失败的认知是错误的

塔勒布没有说明白,他的通胀是指哪一种定义。

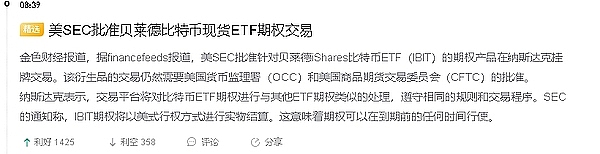

如果通胀是原初的定义,即货币数量的超发。那么,BTC显然是一个很灵敏的货币放水和收水的指示器,对美联储的货币政策会有相当灵敏的反应。

如果通胀是被后来篡改过的定义,专指精心挑选过的一篮子物价的上涨。那么,长期来看,BTC反而是极好地对抗了物价的上涨,起到了保值增值的作用。

关于这方面的实证研究有很多,教链就不赘述了。

塔勒布居然在论文里大言不惭地说,保持对一篮子商品的稳定才是好的通胀对冲。

他这个想法,倒是让教链想起来Wei Dai早年b-money提案。很可惜,中本聪明确指出,没有什么方法,可以在去中心化的情况下去挂钩外部世界的物价。所以,中本聪认为,最佳的设计方案是,保持货币数量稳定,而让商品物价相对于货币(即BTC)进行波动。

从《博弈论》的角度讲,这是最好的货币政策和方案。

塔勒布在论文第五章就是睁着眼睛说瞎话。

五、塔勒布关于其他谬误的认知错误

在塔勒布论文最后一章节,他补充罗列了另外4点所谓“谬误”。

第一个是所谓自由意志主义的谬误。这是稻草人攻击。中本聪从未说过BTC是奥地利经济学派的分支。我还说BTC是马克思主义学派的分支呢。塔勒布把别人解读BTC的观点拿来当作批判BTC的论据,属于自己立靶子自己打靶。没有任何意思。教链不想多说。

第二个是说BTC不是避险资产。塔勒布以美股恐慌熔断、BTC下跌更深为论据,批判BTC不能对抗所谓“尾部风险”。他是主观臆想和扯淡。

第三个是说对BTC可以保护反政府人士是错误的宣传。这个还是稻草人攻击。塔勒布很喜欢搞这一套自己立靶子自己打靶的把戏哎。中本聪可从来都没有鼓吹过反政府,也没有把BTC设计成反政府的。

第四个是批评早期囤积者成了亿万富翁。塔勒布痛批这些早期持有者构成了“垄断财团”,大骂他们简直比政府官僚还要邪恶,因为后者才领取一些微薄薪水而已。

哈哈,教链读到这里不禁大乐。这塔勒布憋着写了那么多,是不是就是为了最后这一条的“醋”才包了整篇论文这盘“饺子”呀?他这不就是明晃晃地在羡慕嫉妒恨那些早期囤BTC的大户么?

哎,不反驳了。毕竟,理性论证还值得反驳一下。嫉妒是个情感问题,还有啥好驳的呢?

六、塔勒布的结论

塔勒布终于在抒发了对早期持有者的羡慕嫉妒恨之后,准备结束论文了。

在结论这个章节,他说,“在金融史上,很少有资产比比特币更脆弱。” 完全错误。应该反过来说,“在金融史上,很少有资产比比特币更反脆弱。”

他说,“在撰写本文的当下,尽管媒体上吹得天花乱坠,但我们在区块链方面仍然约等于一事无成。” 这再次证明了,他把区块链和比特币混为一谈,错误连篇。

最后一句,他说,“我们评判一项技术的唯一标准是看它如何解决问题,而不是看它具有哪些技术属性。” 这句话倒是很对。但是很不幸,恰恰反驳了他自己前面论文中说的,BTC会被更好的技术取代。

我们应该看重的,恰恰是BTC能解决什么问题,而不是它有什么先进的(或者不够先进的)技术。

最后,教链觉得《红楼梦》的这首诗还挺适合塔勒布这篇为黑而黑的论文的:

满纸荒唐言,一把辛酸泪。

都云作者痴,谁解其中味?

经过教链的解读,相信各位亲爱的读者都品出塔勒布这满纸荒唐言背后的滋味了,那滋味便是:(眼见BTC越涨越高,自己手里却)没有仓位。