来源:曼昆区块链法律

币圈不能没有稳定币,就好比西方不能没有耶路撒冷。

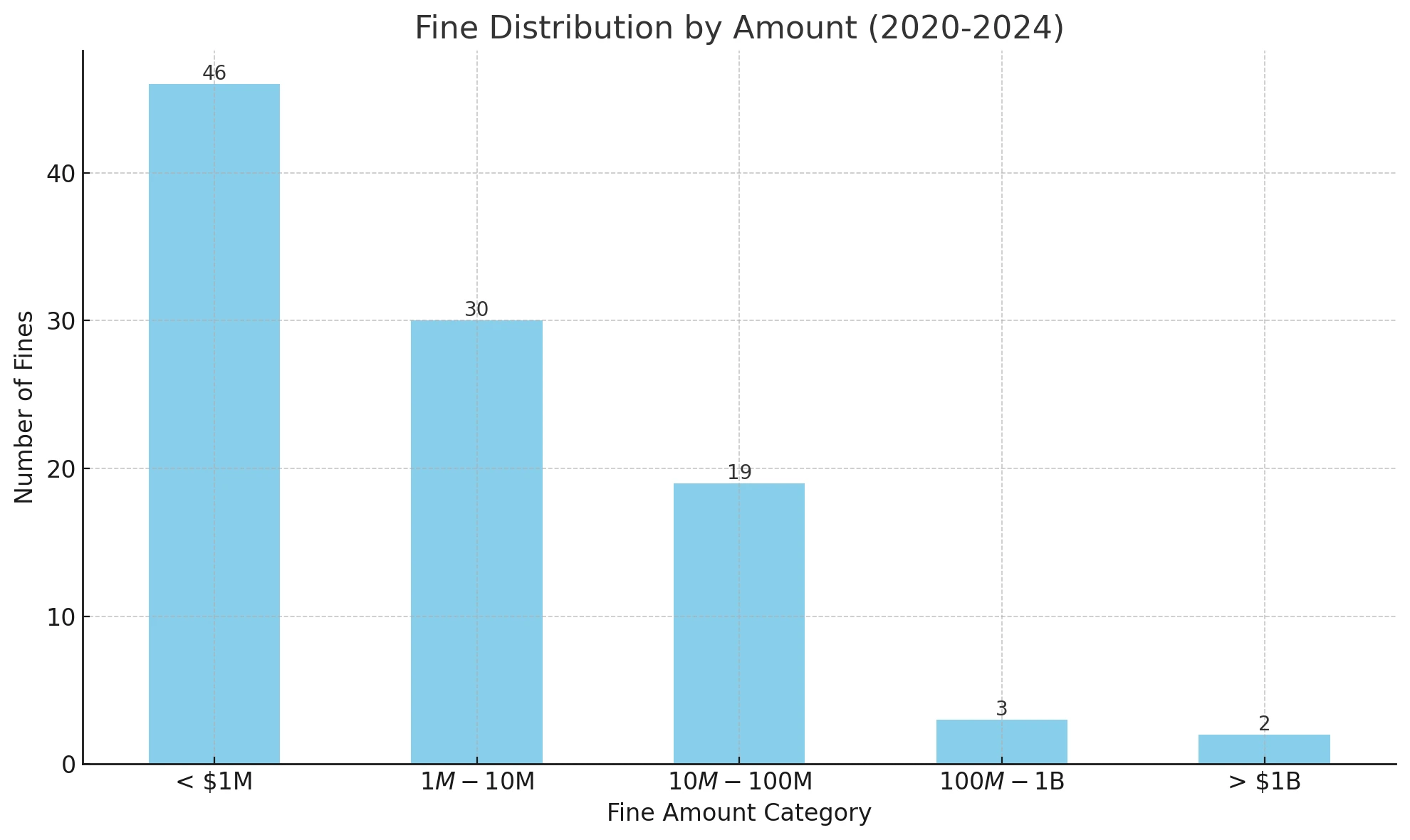

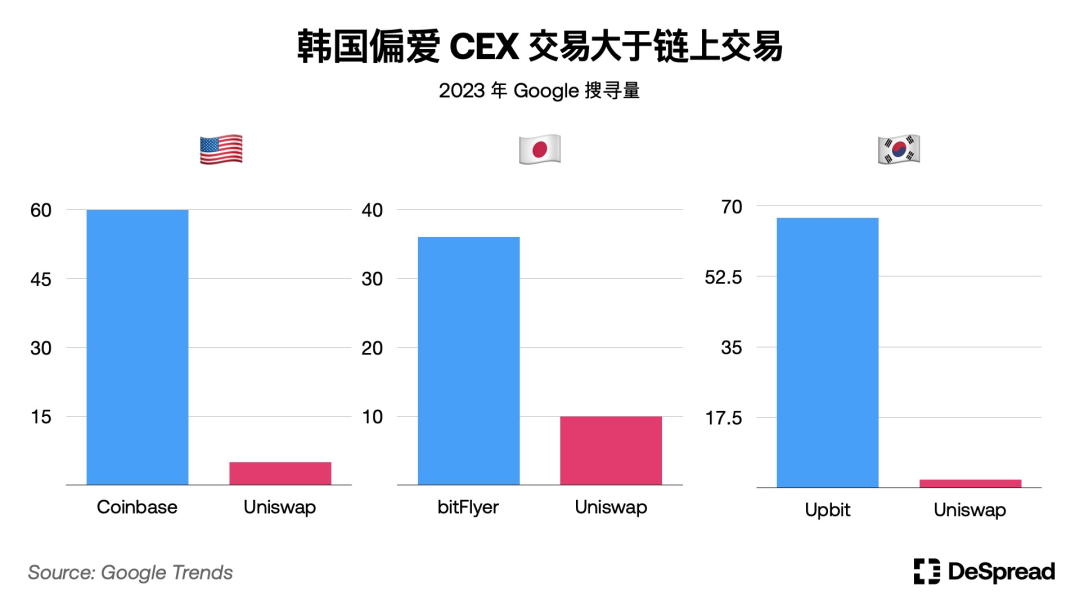

稳定币是连接传统金融和加密世界的桥梁,为价格波动剧烈的加密货币市场提供了稳定的价值储存和交易媒介,无论是跨境支付、智能合约交易,还是DeFi项目的运营,稳定币都在发挥着不可替代的作用,成为了币圈中不可或缺的一部分。根据Coin Metrics Network Data Pro最新的数据,全球稳定币的总供应量接近1610亿美元,这一数字再次接近历史最高水平。根据海外加密货币交易机构HashKey Group公布的数据,过去四年间,季度稳定币转账量增长了十七倍,从第二季度的174亿美元增加到4兆美元。仅在2024年7月17日单日,全球整个稳定币市场总交易量就达到870亿美元,占整个加密货币市场交易量的91.7%,其中最大交易量稳定币为USDT,达到83.3%。

然而被很多币圈用户所忽略的是,类似USDT等我们常用的稳定币,都是由中心化的机构来发行的,且严重依赖该中心化机构的日常管理和操作,这和传统的银行印钞发币并没有本质的区别。尽管去中心化的稳定币(如DAI)曾经是这一领域“全村的希望”,但最近MakerDAO升级为Sky Protocol,同时推出新稳定币USDS以及引入冻结功能,该资讯再次引发了关于稳定币的所有权和去中心化的争论,甚至对去中心化稳定币的幻灭。

去中心化稳定币的幻灭?

MakerDAO曾经是DeFi领域去中心化理想的象征,其推出的DAI是一种不受中心化控制的稳定币。然而,随着USDS的推出,这一理想似乎正在受到挑战。

据报道,USDS将可能引入类似于中心化稳定币USDT和USDC的冻结功能,在特定情况下,USDS的发行方或相关治理实体可以冻结用户的资金,这显然与去中心化的初衷“背道而驰”。

*图源:Sky Protocol官网

在传统金融系统中,银行和政府拥有冻结账户的权力,这通常是为了打击犯罪或应对紧急情况。然而,当这一冻结功能被引入到稳定币中时,这将使得稳定币的持有者不得不面对一个不确定的未来——他们的资金在任何时候都可能被一个远在天边的中心化机构锁定在链上。

随着区块链技术的普及,各国政府对加密资产的监管日益严格,比如USDT(Tether),作为全球最大、最广泛使用的稳定币,在网络上经常能够看到其配合监管机构,冻结或扣押某些特定钱包地址中的USDT资产的新闻。例如,2023年,Tether冻结了价值数百万美元的USDT,这些地址与某些犯罪活动相关,在一份官方声明中,Tether明确表示:“我们在适当情况下与全球监管机构和执法机构合作,以打击和防止犯罪行为。”这一功能的技术原理基于智能合约的控制权限,Tether公司保留了对USDT合约的“黑名单”功能权限,能够将某些地址加入黑名单,阻止这些地址中的USDT被转移或赎回。

*图源:Tether官网

USDS的设计者声称,冻结功能是为了防范风险,确保合规性。但这也引发了一个根本性的问题:如果一个去中心化的稳定币可以被远程控制,且这种中心化控制使得用户在某种程度上必须依赖发行方的善意与合规性,而非完全由用户掌控自己的资产。

那么,它与传统金融体系中的中心化货币,还有什么区别?

DeFi是否还有未来?

此次MakerDAO的品牌升级,多少是让DeFi社区的朋友们操碎了心,毕竟DeFi的核心理念一直是通过智能合约和区块链技术,实现无需中介的金融服务,从而为用户提供一个自由、开放的金融体系。然而,USDS的冻结功能以及类似的合规措施,却在某种程度上打破了这种理想,给DeFi的未来蒙上了一层阴影。

首先,这一事件表明,在现实世界的监管压力下,去中心化金融项目也不得不做出妥协。尽管去中心化的初衷是减少对传统金融中介的依赖,但随着加密资产的主流化,各国政府的监管要求变得越来越严格。为了在监管框架内生存,DeFi项目可能不得不在去中心化和合规性之间找到一个平衡点。未来可能会有更多的项目为了合规而采取类似的措施,导致DeFi领域逐渐演变为一个由少数几家大型公司主导的“伪去中心化”市场,从而失去其原有的创新活力和包容性,甚至失去DeFi原有的意义。

其次,USDS的冻结功能和合规性妥协可能会导致DeFi社区的进一步分裂。一部分用户可能接受这样的妥协,认为这是DeFi走向主流、实现大规模采用的必经之路;而另一部分用户则可能认为这是对去中心化理想的背叛,选择转向更加去中心化的项目,甚至完全放弃DeFi。这样一来,DeFi的生态可能会变得更加复杂和多元化,但也更容易受到分裂和内耗的影响。

最后,从长远来看,此次事件可能促使DeFi领域进行更加深入的创新和变革。一方面,项目方可能会探索新的技术解决方案,既能满足合规要求,又能尽可能保持去中心化的属性;另一方面,用户可能会更加关注真正去中心化的项目,推动这一领域朝着更纯粹的去中心化方向发展。无论如何,DeFi是否还有未来,取决于行业如何应对这次危机,并在合规性与去中心化之间找到新的平衡点。

作为Web3行业从业者,红林律师的朴素观点是,主流的DeFi项目如果要迎合全球日益严格的监管要求,必然会引入类似USDS这样的远程冻结功能的中心化机制存在,这种设计虽然能满足监管部门的要求,但多少有点背离最早比特币诞生的初衷,或许未来的加密资产也将继续分庭抗礼,如果务实和妥协,你可以持有合规的加密资产。如果真正想要掌握自己的加密资产,或许比特币(BTC)才是更好的选择。