原文作者:Joyce

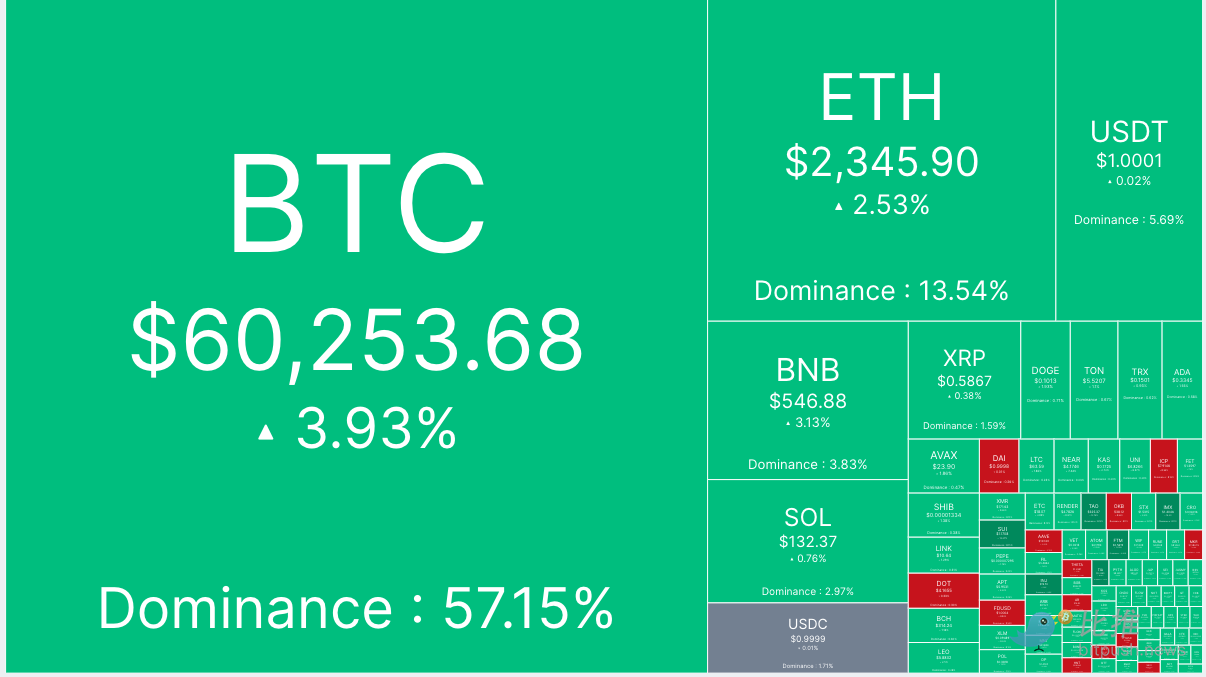

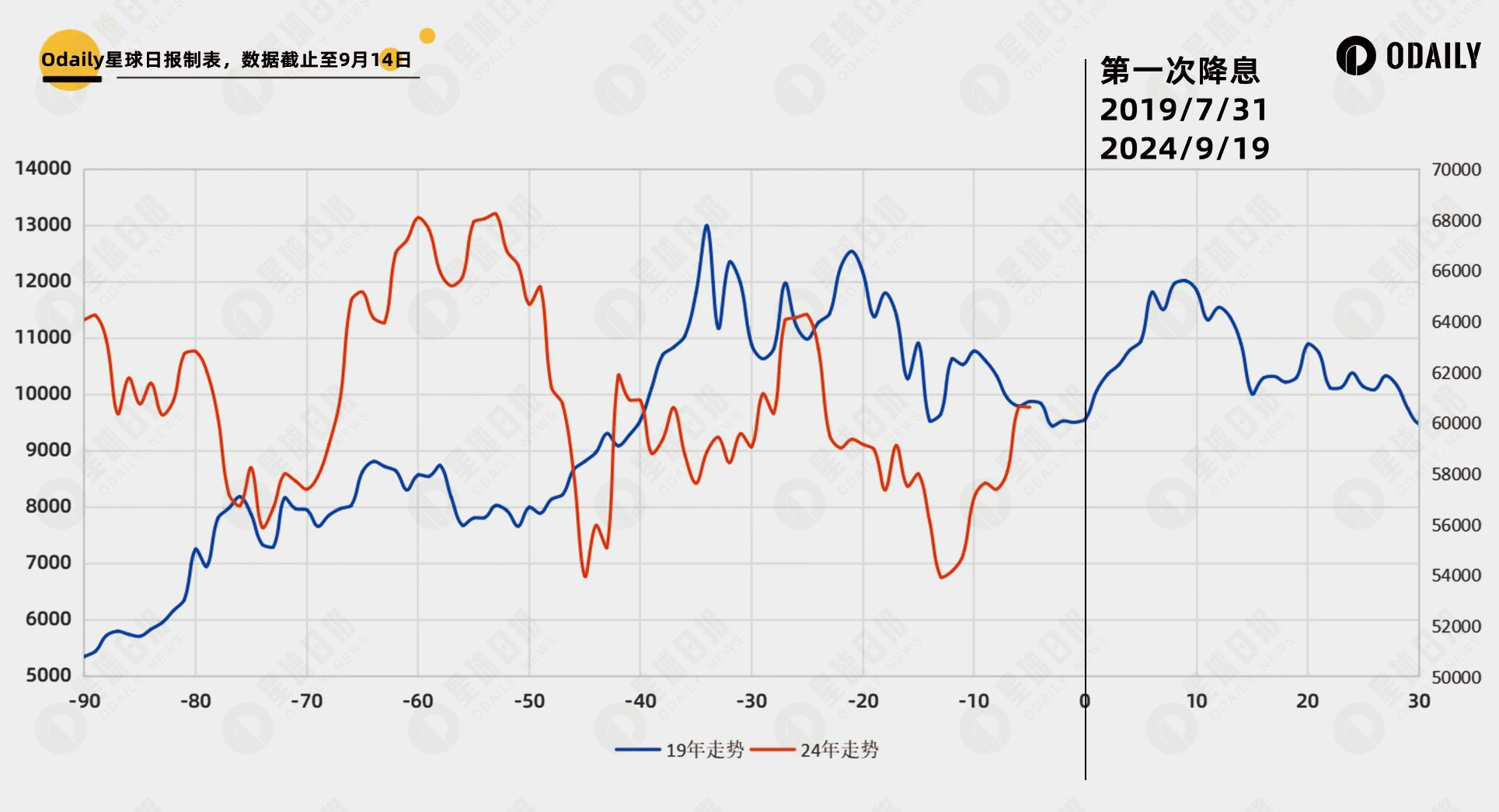

在经历新一轮市场的大震荡之后,随着比特币价格的回升,整个市场的恐慌情绪减弱不少。

伴随着山寨币的屡次崩盘,从“山寨牛还有没有?”的质疑、到各种专业投资者离场的声音,过去一两个月对比特币之外的加密市场来说,是阴霾密布的。

但不管市场情绪多恐慌,当被问及接下来的市场最看好哪个赛道时,“比特币生态”依然是呼声最高的。

尤其是近期机构大仓位买入比特币、ETF 持仓比特币数量持续增加、以及 Stacks 和 Fractal Bitcoin 等比特币生态发展的如火如荼,大有带动新一轮市场行情的气势。

一、机构持仓及 ETF

作为华尔街比特币持仓大户,最近 MicroStrategy 又在买买买了。

据最新 SEC 文件显示,MicroStrategy 在过去一个多月购买了 1.83 万枚比特币,共计投入约 11.1 亿美元,均价 60655 美元左右。目前 MicroStrategy 总持仓比特币达到 24.48 万枚,占比特币总发行量的 1% 。

时隔三年,MicroStrategy 再次豪掷 11 亿购买比特币,对刚刚有点复苏迹象的加密市场来说,无疑是一注强心剂。

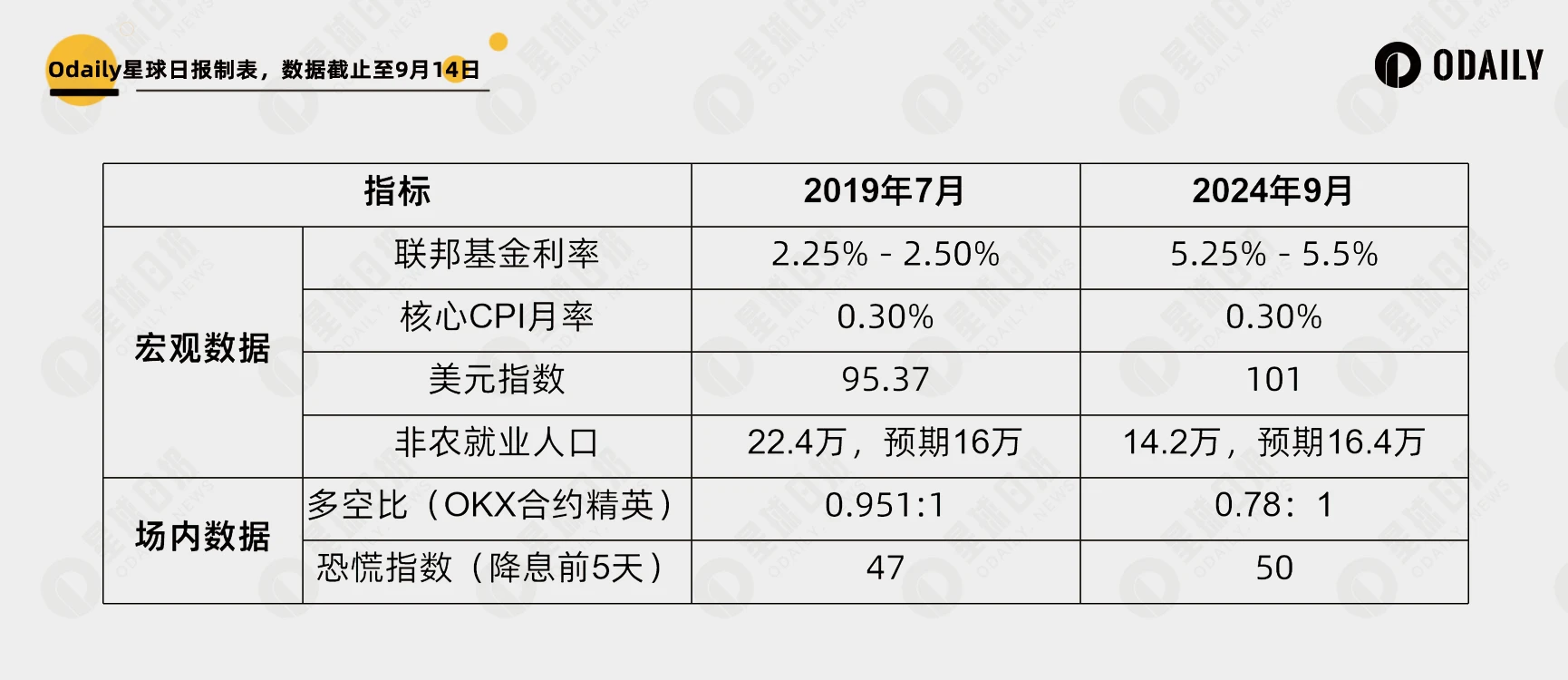

尽管过去几个月市场看起来摇摇欲坠,“牛市不再”的 Fud 声音四起,但是,SEC 披露的 2024 年第二季度 13 F 文件显示,在比特币价格下跌的情况下,美国机构纷纷都在逆市加仓比特币 ETF:

据 Bitwise 首席投资官 Matt 数据,第二季度持仓比特币 ETF 的机构从 965 家增长到了 1100 家,超过 130 家机构在第二季度首次购买了比特币 ETF,而且这些机构持有的比特币 ETF 总量占比也从 18.74% 增至 21.15% 。

所以,尽管市场波动剧烈,甚至在趋势不太明朗的情况下,这些机构并没有被吓跑,而是继续加仓买入。可以想象,如果是牛市的话,入局比特币 ETF 的机构以及购买的量会更加可观。

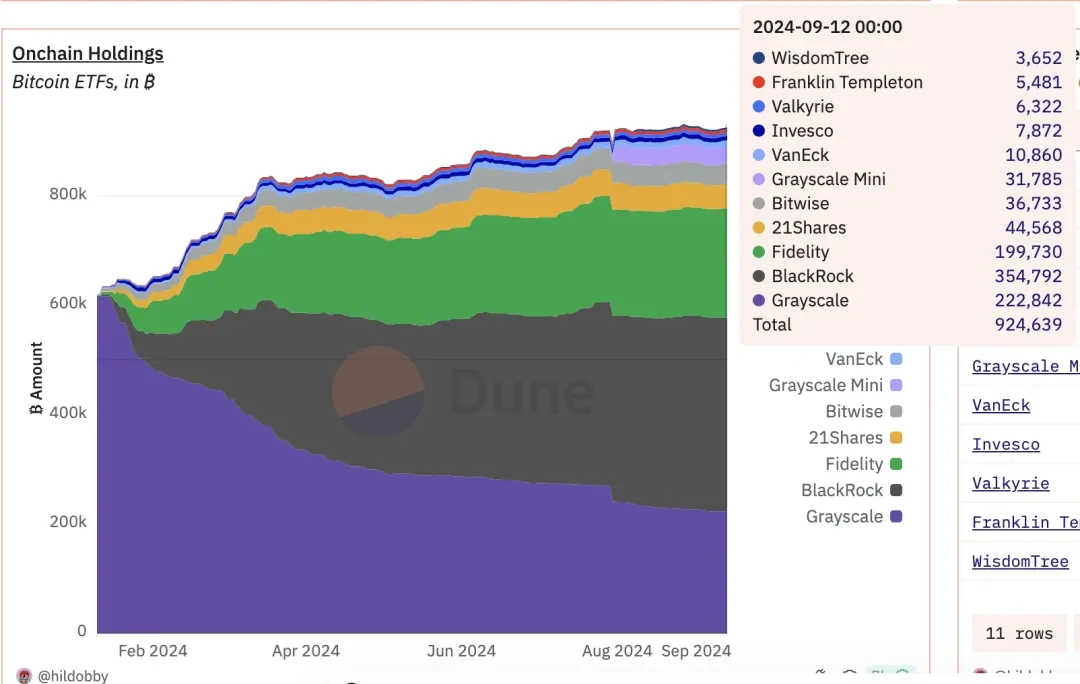

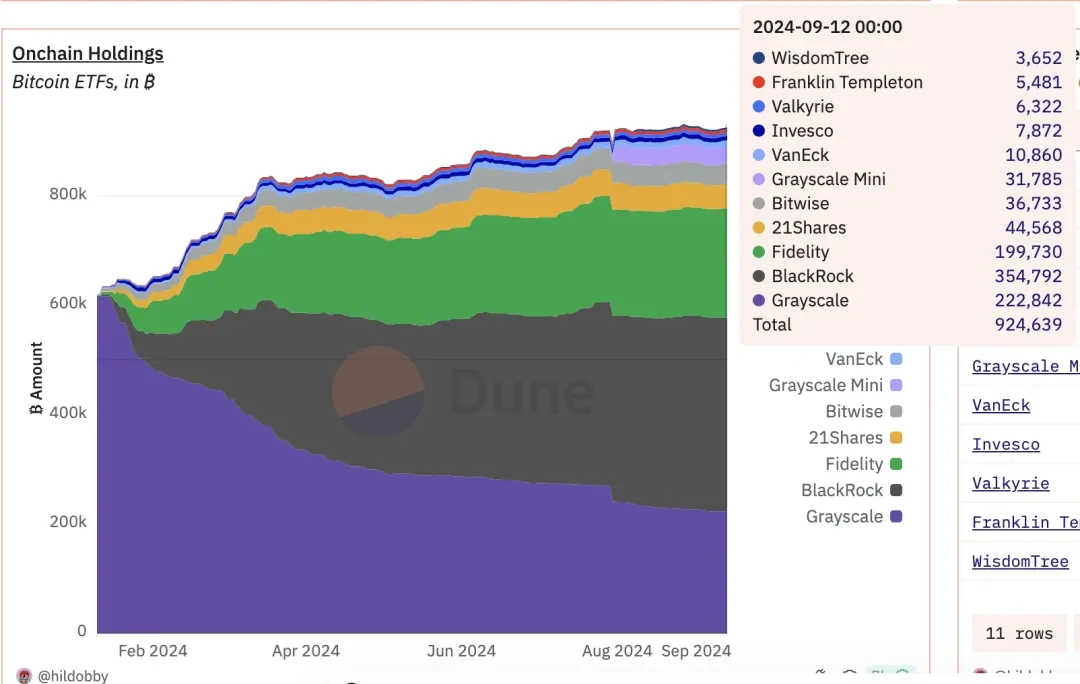

从比特币 ETF 发行至今持有的比特币数量趋势图来看,过去 9 个月,这一数据大体上保持持续上升的趋势,就算加密市场剧烈波动期间,整个比特币 ETF 持币数量变动也不大。

因此,尽管市场波动,比特币的恐惧与贪婪指数一度进入极度恐慌区间,美国机构大户也依然在持续试水以及买入。

比特币 ETF 持有的比特币数量变化图,来源:Dune

二、分形比特币

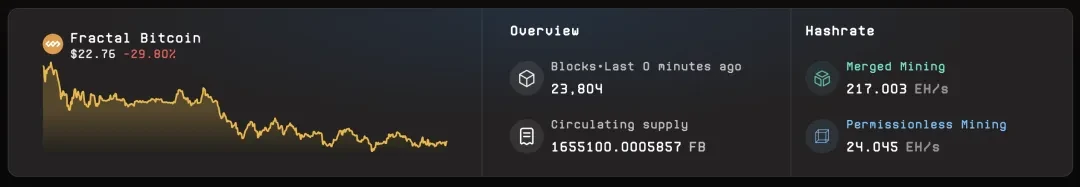

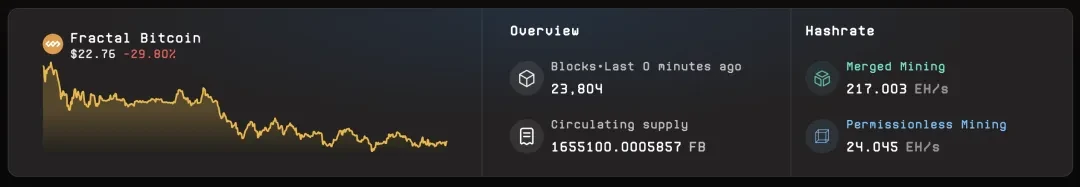

Fractal Bitcoin(分形比特币)可谓是最近市场上最吸睛的项目之一了,除了相当大方的 Airdrop 吸引大量关注外,Fractal Bitcoin 上线短短几天,总算力已经超过 241 EH,达到比特币总算力的 38.1% ,其热度可见一斑。

Fractal Bitcoin 价格及算力一览,来源:UniSat Explorer, 2024 年 9 月 16 日

Fractal Bitcoin 由 Unisat 团队推出,作为在比特币生态中深耕、且获得 BN 等顶级机构投资的团队,推出之后收获这样的热度也在预期之内。

Fractal Bitcoin 也是比特币的 Layer 2 ,号称“目前唯一的原生比特币拓展方案”,主打和比特币更强的兼容性、以及共享安全性,在不改变比特币原代码的前提下,提高交易速度,将交易确认时间提升到 30 秒,相对于比特币主网的至少 10 分钟来说,TPS 提升 20 倍以上。

关于 Fractal Bitcoin 和其他 Layer 2 及侧链的区别,引用其创始人的说法是“如果说其他 L2 和侧链是另修了一条高速公路,那 Fractal 则是可以修无数条与比特币主网并行的高速公路。每一条路可以是去扩展比特币主网,也可以是去拓展另一条路。”

当然,关于比特币扩容的方案很多,最终极的目标肯定是既能最大程度上共享比特币的安全性、又能极大地提升 TPS,就像 Fractal Bitcoin 所要实现的目标一样,但目前几乎没有真正落地的。

自从比特币生态爆火以来,Layer 2 这个赛道一下子挤满了各路选手,除了原来的 Stacks、RSK 等老牌 Layer 2 之外,还有转型进来的 RGB++,以及 BEVM、Merlin 等一众新 Layer 2 ,不可谓不热闹。

但是,到底谁能真正扛起比特币生态 Layer 2 的大旗,将 DeFi、GameFi、NFT 等带入比特币生态,同时将海量沉睡的比特币引入整个加密流动性的大池子,目前来看还需要进一步观察和验证。

三、Stacks Nakamoto 升级

作为比特币生态中知名度最高的 Layer 2 ,Stacks 在 8 月 28 日迎来了 Nakamoto 升级。

对于 Stacks 来说,这次升级意义重大,主要有四点:

1)STX 产量减半:在 Nakamoto 升级之后,Stacks 的产量将从每个比特币区块的 1000 枚 STX 奖励变成 500 STX,STX 的通胀压力大大降低。

2) 60 倍以上 TPS 改进:通过这次硬分叉将 Stacks 的区块生产和比特币的区块时间脱钩,区块确认时间从原来的 10 分钟以上降低到 10 秒,TPS 提升 60 倍以上。

3)更好的安全性:Nakamoto 升级之后,新的共识机制将 Stacks 链的历史数据写入比特币区块中,在不改变比特币区块数据的前提下,无法篡改 Stacks 区块数据,让 Stacks 链的安全性进一步增强。

4)去中心化锚定币 sBTC 上线:升级后约一个月将上线 sBTC,这是第一个完全去中心化的比特币锚定币,无需许可、开放参与,对于比特币巨鲸来说更有吸引力。

随着 Stacks Nakamoto 升级正式完成,比特币的 Layer 2 之战将会更加激烈。毕竟,Stacks 主链的安全性在相当长的时间内经受住了市场的考验,而且在升级之后安全性大幅提升,同时 TPS 优化幅度也很大。

再加上 Stacks 本身欧美认可度高、还是第一个 SEC 合规的 Token 项目,目前生态发展水平在一众 Layer 2 里面也是发展最好的,已经有一定的先发优势,显然是比特币 Layer 2 争霸中妥妥的重量级选手。

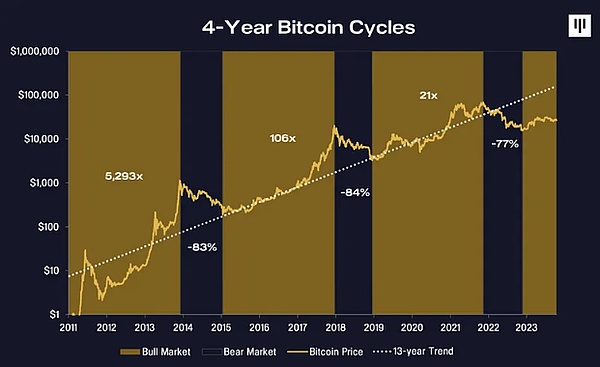

四、小结

当然,除了这些之外,比特币生态最近还有其他不少新动作,比如 8 月下旬的 Babylon 主网上线开启质押,短短三个小时就达到 1000 枚 BTC 的质押上限,Airdrop 预期加上 Babylon 豪华的融资背景,市场关注度相当不错。以及最近比特币生态中的几个 OP_CAT 协议打新,也是一片如火如荼的景象。

不管怎样,相比其他生态的寡淡甚至熄火,比特币生态的造富效应和火热是看得见的,在铭文、符文相继熄火之后,持续有创新有活力,而且大量资源资金进入,确实值得期待。