原文作者作者:ivangbi

原文编译:深潮 TechFlow

这篇文章分为三个部分:

1. 正确沟通的重要性,包括与普通用户和合作伙伴的沟通。前言使用一个一般性的例子,并为主题设定背景。

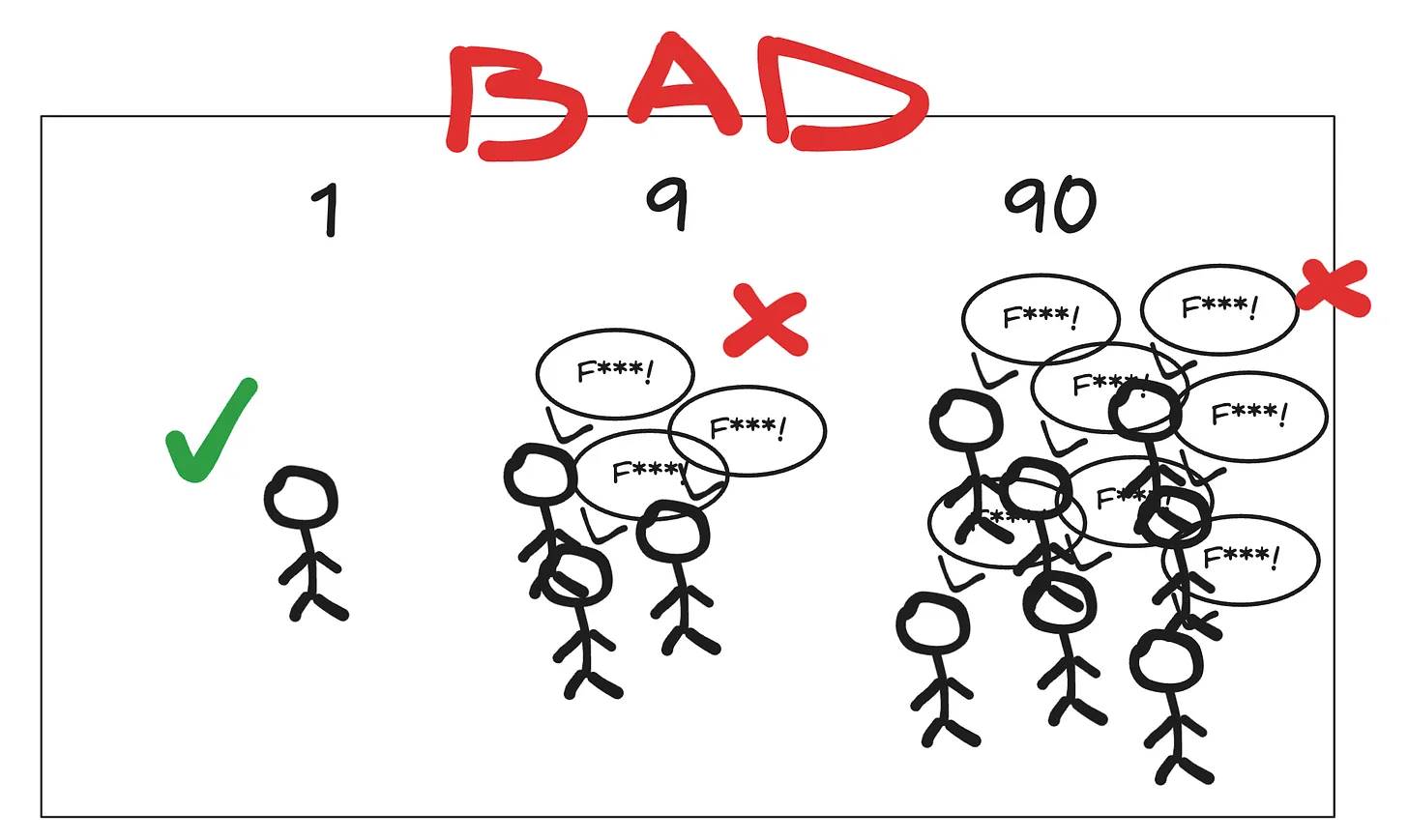

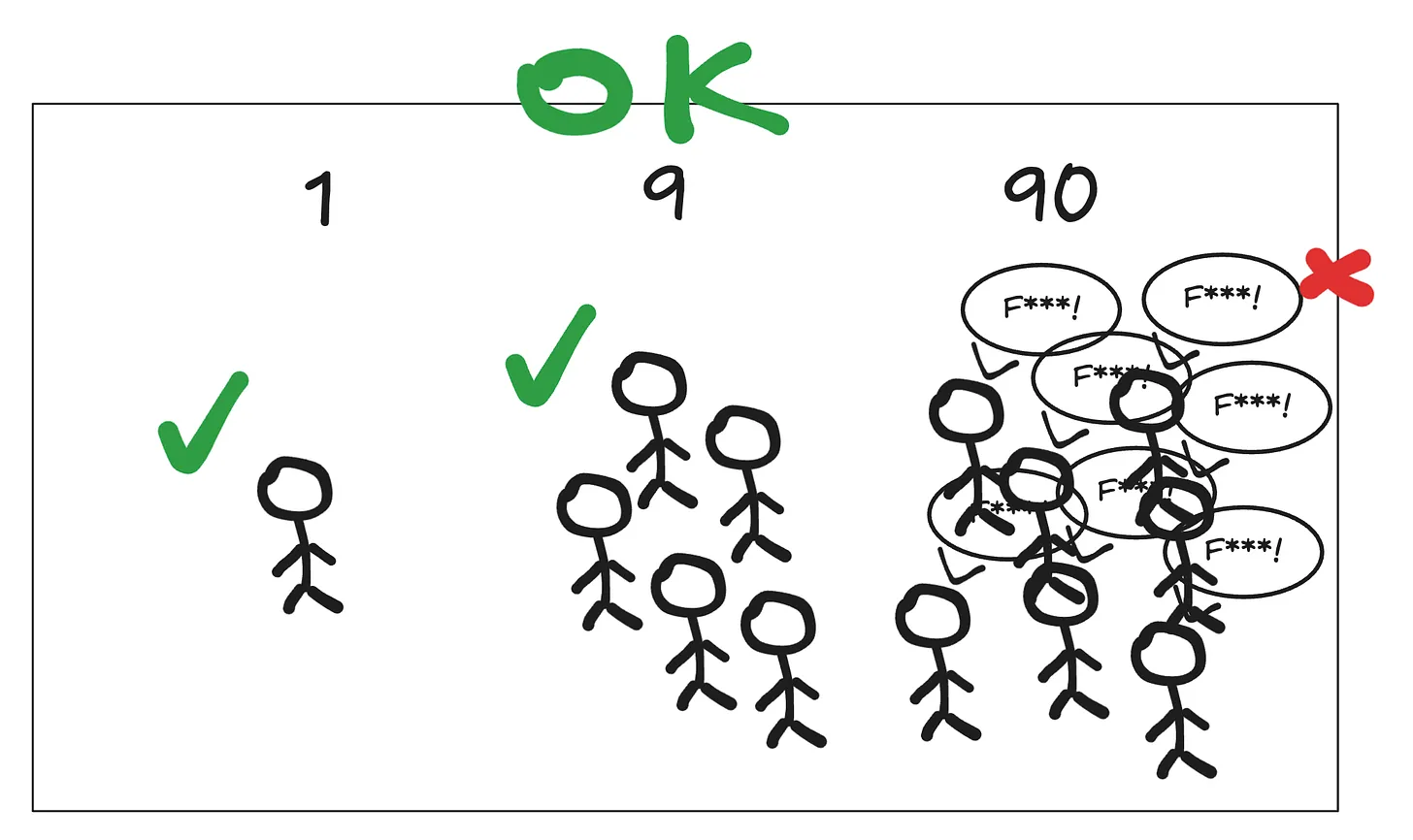

2. 1-9-90 :第二部分讨论了 1-9-90 指南及其我的解读。这可以广泛应用于任何社区的自我启动。

3. 在大型团体中保持一致沟通的困难,以及在后期可能不再需要它的潜在情况(今天的以太坊)。你可以将第三部分视为对过去一周以太坊辩论的引人注目的概述,这些辩论也是同一问题的一部分。1-9-90 是否适用于以太坊?是这一部分所讨论的问题之一。

1. 前言:开发者与持币者之间的常见误解

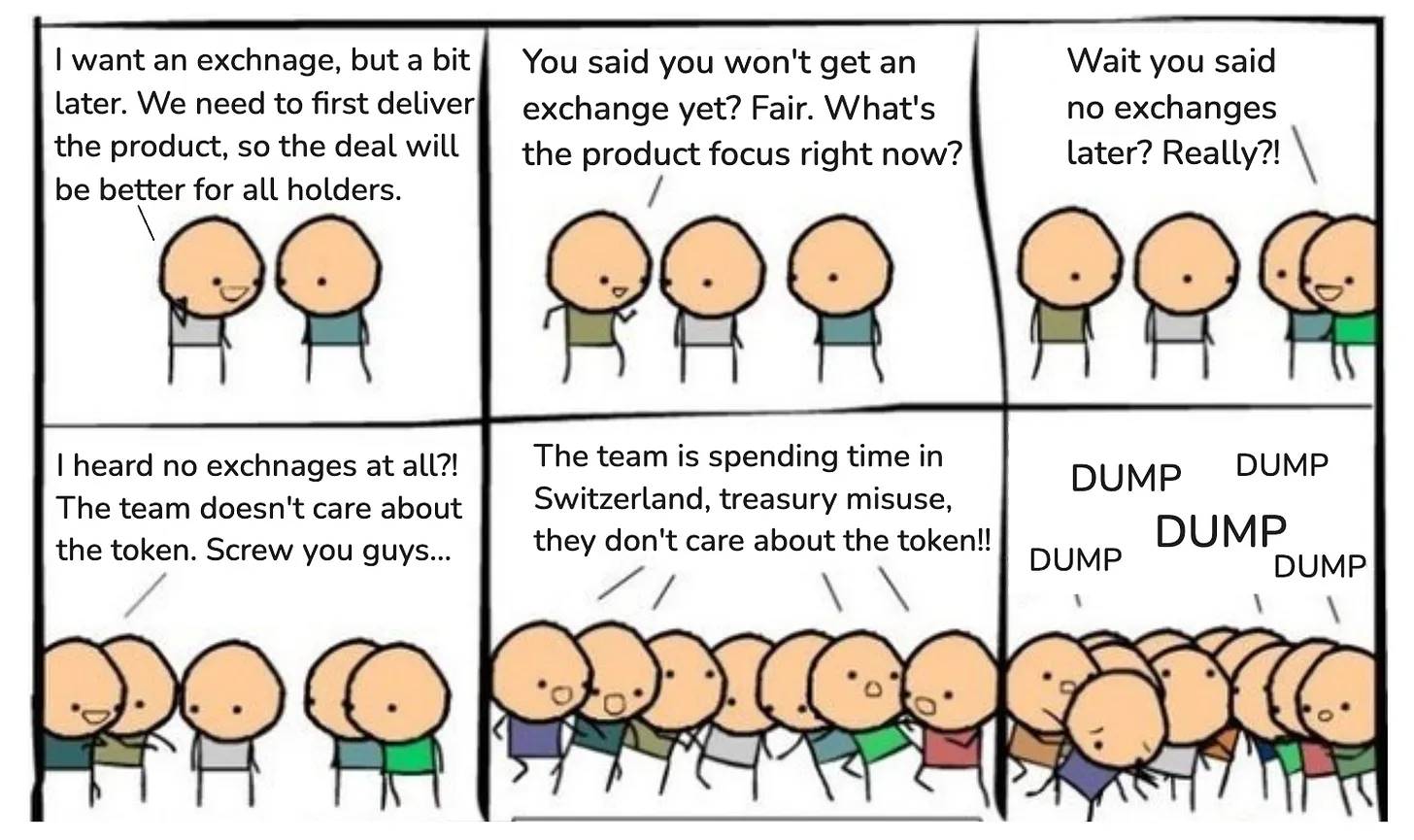

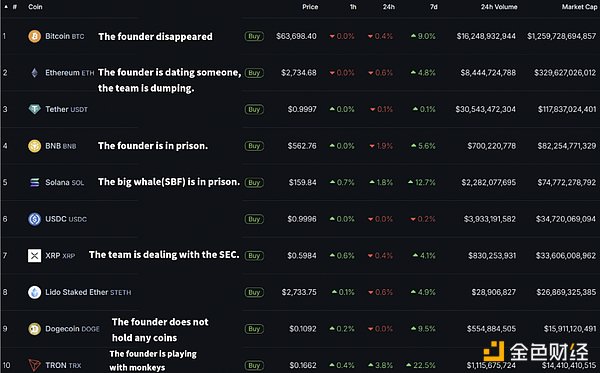

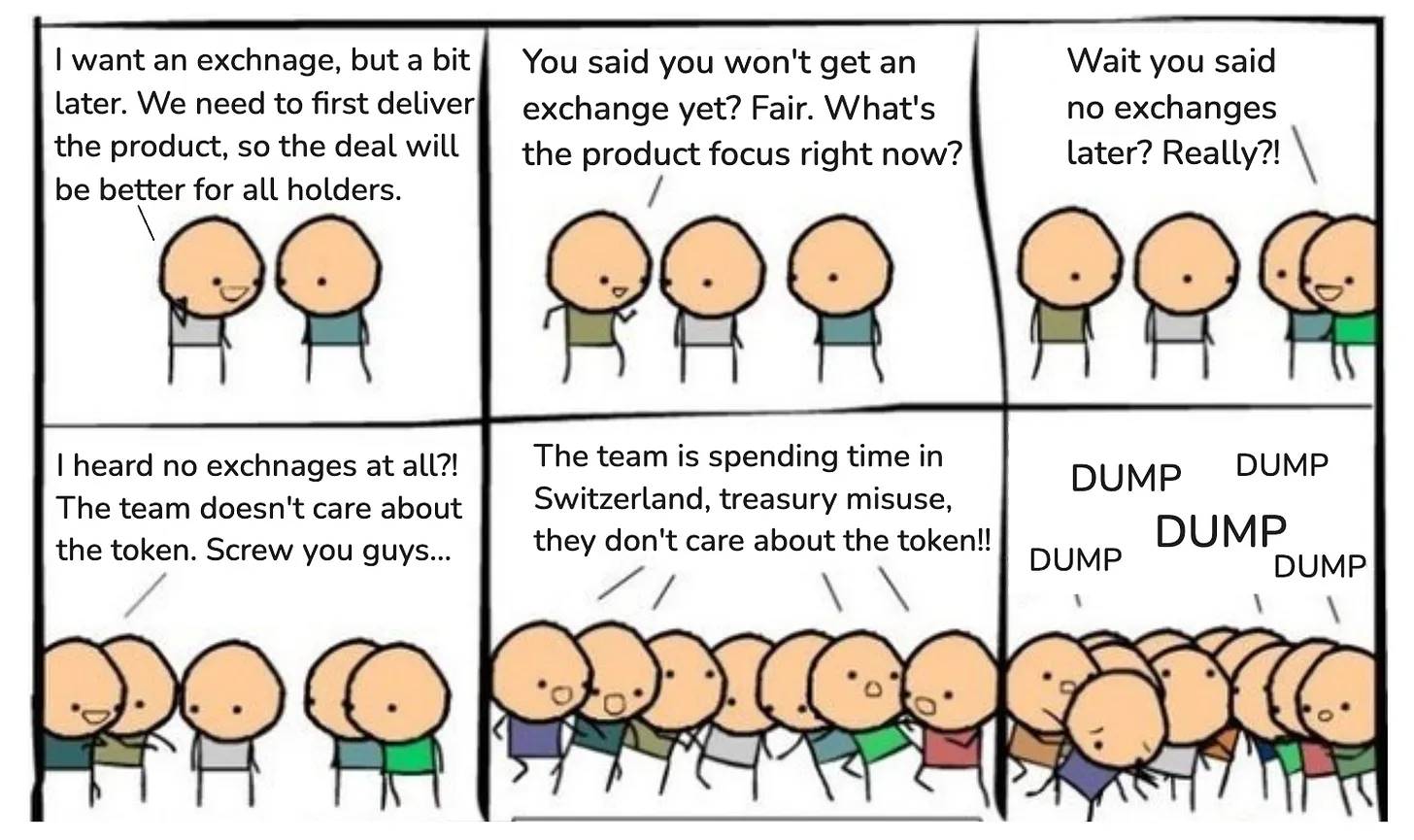

持币者:“什么时候上所?什么时候上币?”

开发者:“我们现在专注于产品,不是这个。”

持币者:“你们根本不关心社区,去你们的!”

开发者:“你只是个短期投机者,滚开!”

你以前见过这样的对话,对吧?这就是每个项目在 Discord、Telegram 和 Twitter 上的聊天情况。我可以向你保证,在这场对话中,双方都互相不满。持币者在开发者看来是个要求快速拉升和抛售的普通人。与此同时,开发者在持币者看来则是个建造空中楼阁的精英混蛋。

这两者都是对的,也是错的。他们只是无法沟通。他们说着不同的语言。持币者只关心自己资产的价值,但你认为开发者就不关心吗?开发者同样关心。至于开发者是否无法处理商业方面的问题——这是另一个问题,我们暂且不谈。

附言:请注意,我并不是在崇拜这两个群体,因为他们都是对的和错的。偏向任何一方都是个坏主意,你需要看到中间的部分。

1.2 防止负面情绪传播的快速应对策略

这位持币者可能不会进一步参与,但他们也不会煽动事端。他们对回应的即时需求得到了满足,最终他们有可能去那里并贡献自己的意见。双赢!

有经验的人会明白,他们得到了一个相当表面的回复,因此你不能让它听起来太像聊天机器人。你需要将人们引导到一些相关且有用的背景中,这样你就不会让人觉得你在对小孩说话。再次强调,简单的推脱可能有效一两次:这是一种暂时的解决办法,直到你有真正的答案。反复使用推脱会最终产生负面效果。如果积累的愤怒达到了顶峰,这一策略也不会奏效。在这种情况下,你必须给出真实而详细的回复,或者接受暂时的下滑。

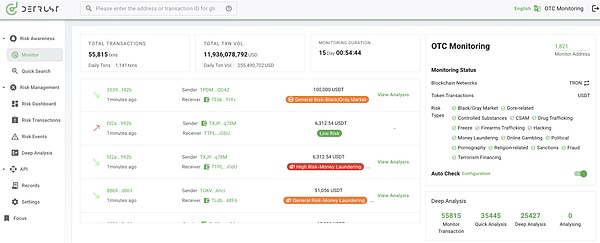

在 WEB2 中,有团队处理社交媒体的 FUD(恐惧、不确定性和怀疑)预防。在餐厅中,有训练有素的员工处理甚至是最愤怒和醉酒的顾客。你为什么认为这里会有所不同?

从概念上讲,没有开发者对持币者有任何义务(我在道德上认为他们有,但这是另一个话题),然而,没人对开发者有任何认可或金钱的义务。

你们两个,别再自高自大了。

1.3 根本问题的结构性解决方案

他们的目标在某种程度上是相同的:代币升值。然而,他们实现目标的路径不同,因此他们的时间线也不同。开发者需要项目的价值很高,以便有足够的流动性退出投资。此外,一些开发者,不管你信不信,确实想要创造一些酷炫的东西!另一方面,持有者只需一个 10 万美元的订单深度就可以卖出。因此,尽管他们的激励通常是一致的,但他们的工作时间框架却不同。这一点显然,我知道。

然而,他们的目标能够实现的最佳方式是协同合作。开发者需要大量的持有者,而许多持有者需要优秀的开发者来构建。他们无法共存,因为如果他们尝试……你最终会得到当前市场。90% 的人参与 Meme 代币赌博 PvP, 1% 是建造空中楼阁的精英伪君子,夏天在瑞士度假,对吧?!

附言:确实存在开发者给出虚假承诺的情况,或者持有者因为市场全红而变得极度消极。在这些情况下,双方都无能为力。你需要团结一心,与核心支持者共同对齐愿景,如果必须刷新愿景,就抬起下巴,努力工作。如果你能做出好的成果而不死去,你将会变得更强。只有在完全崩溃的情况下,直言不讳才有效。

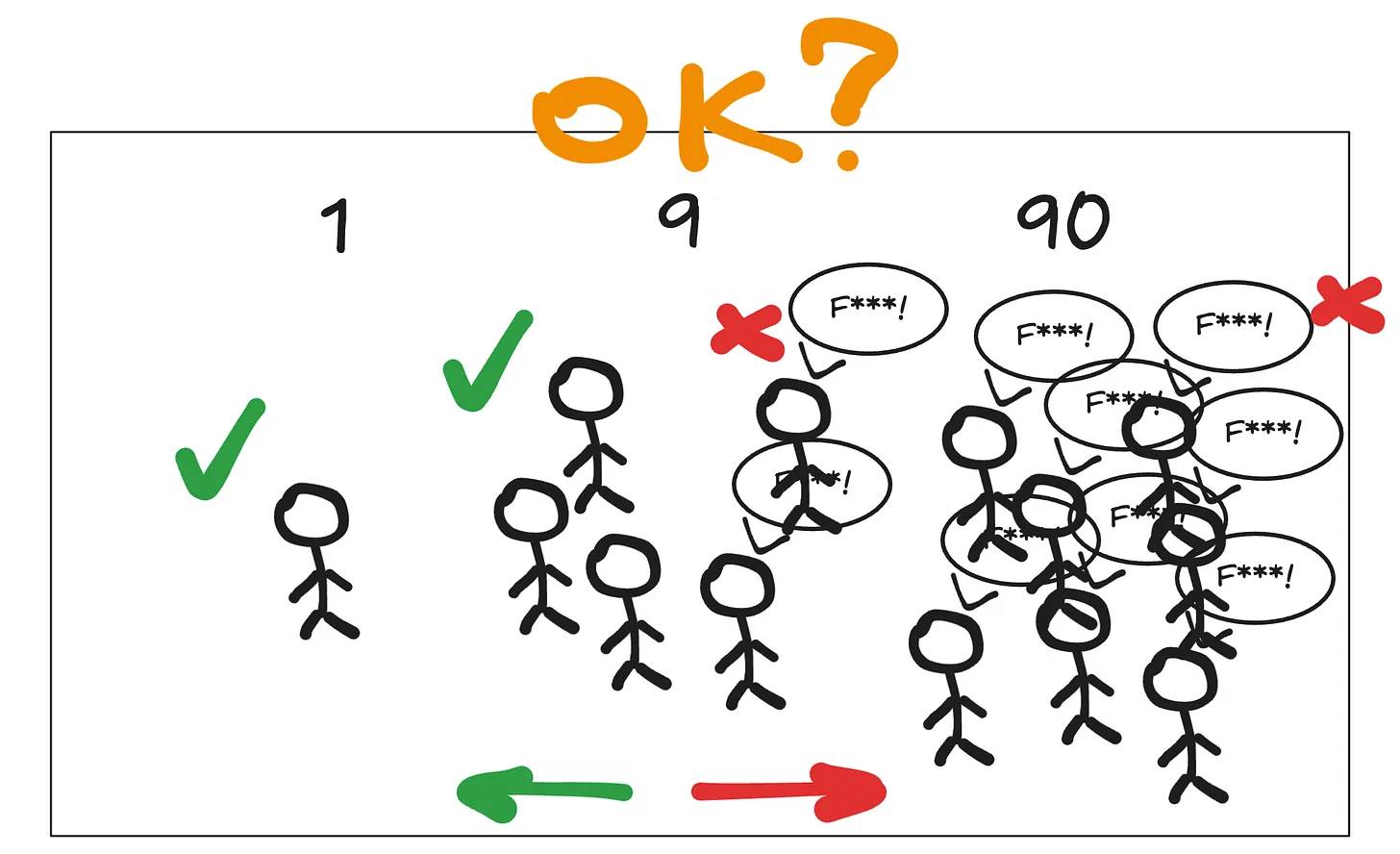

那么, 1-9-90 到底是什么,它与这一切有什么关系?这个概念不是我自己提出的,甚至维基百科上都有相关页面。我不确定我的解读是否符合维基百科的含义,但我发现它在多年的实践中是有效的。无论在哪里。

2. 1-9-90 社区构建

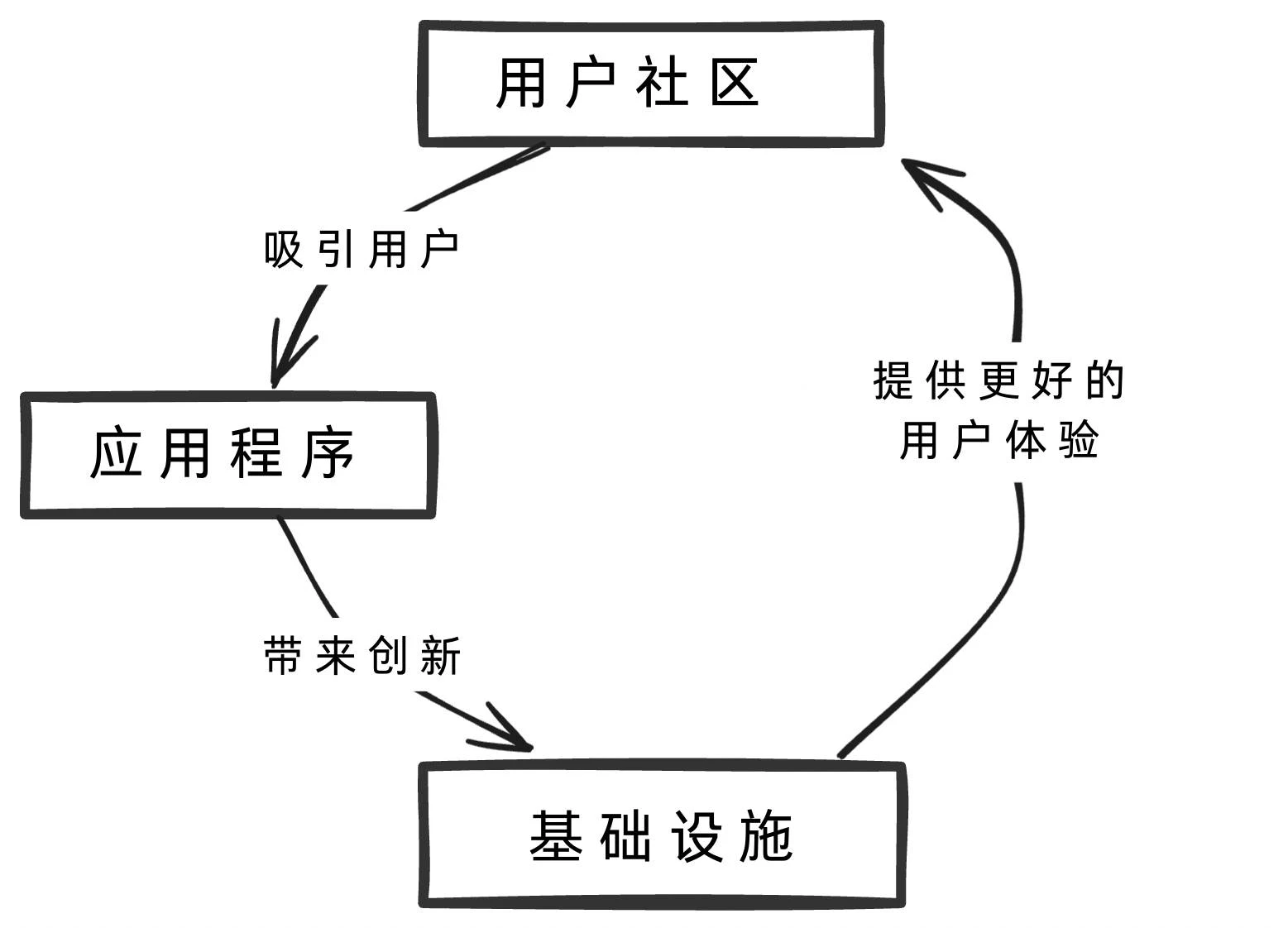

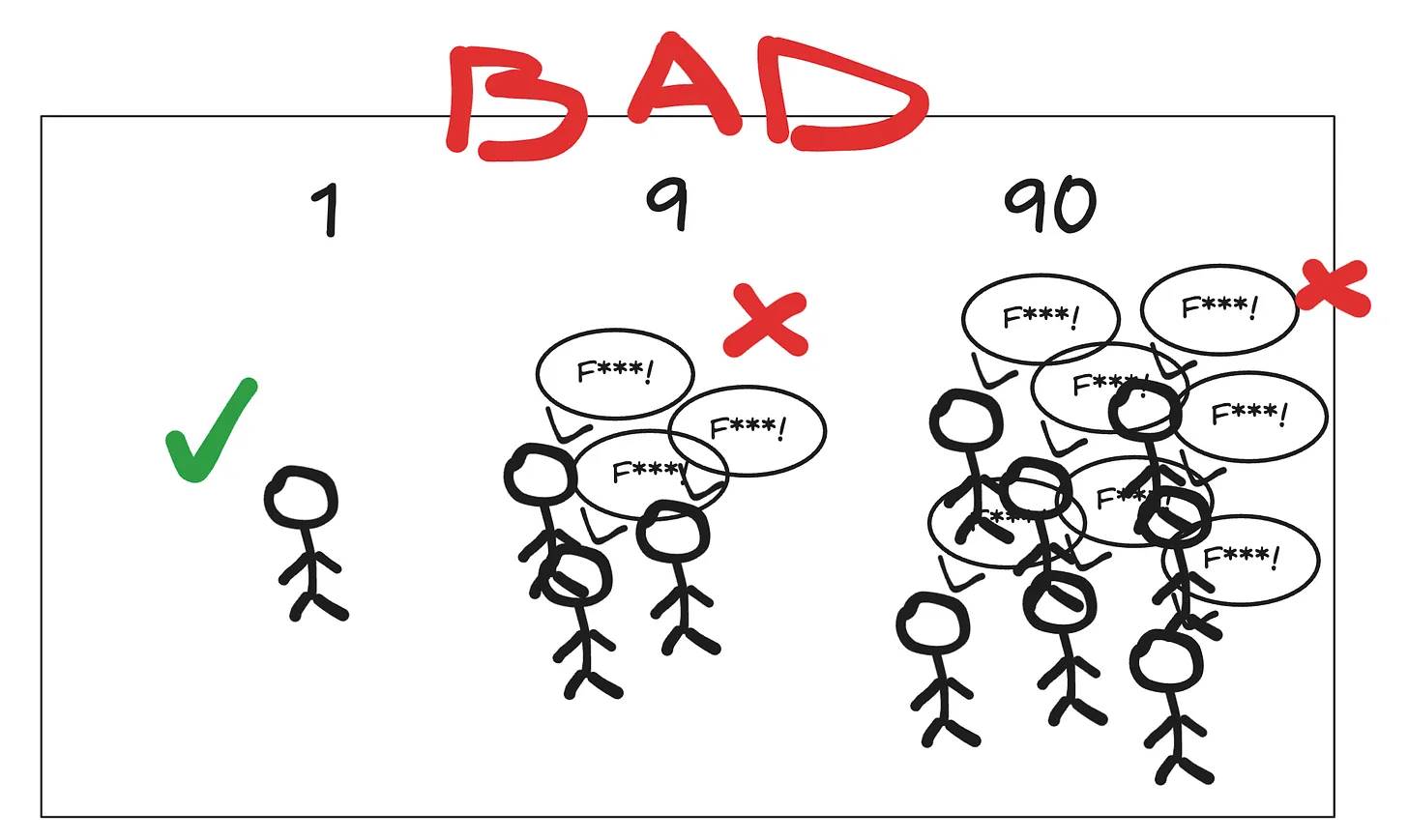

为了简化在加密货币背景下的理解,你可以将其视为:

所有这些群体都是重要的。在孤立状态下,他们都会慢慢死去。

投机为资本市场和投资提供动力,这反过来又为开发者提供了构建资源,从而为纯粹的投机增加了基本面,依此类推。它像一个活生生的有机体运作。割掉一部分,它就会枯萎。

别自以为是!

2.2 为什么 1-9-90 有效?

我们无法了解一切并跟上所有事情。我们可能不喜欢过于泛化的统计数据和 Netflix 上精心制作的内容,但我们无法没有它们。如果我们允许每一件事情都有多个选择,我们的思维会爆炸。尤其是在初创公司中。我们希望其他人为我们做这项工作。那些去翻找一堆垃圾的人可以找到更精致的宝石,但有时候跟随人群也是可以的。

-

为什么要关注 9% 的人说什么?——因为这些基金、研究人员和天使投资人在许多情况下被视为可信的。他们已经存在多年,因此他们不会屈服于低级廉价的骗局宣传。或者至少这是希望。因此,对于交易者和投机者来说,简单地选择那些背后有最可靠支持群体的资产就更容易了。

-

为什么 9% 的人愿意充当过滤器?——因为他们过滤得越好,赚的钱就越多。而且他们可能会吸引到更好的长期追随者。如果你能更早地挑选出宝石,你就能获得更好的估值,同时也能向他人发出你有能力成为宝石猎人的信号。

9% 是连接极端专注的 1% 开发者与必须接受更精炼叙事的 90% 交易者和持有者之间的粘合剂。如果要具体说明 9% 的作用,我会说它是有机营销和一些温暖的引介业务。本质上是为早期的未知项目注入声誉和加味料。

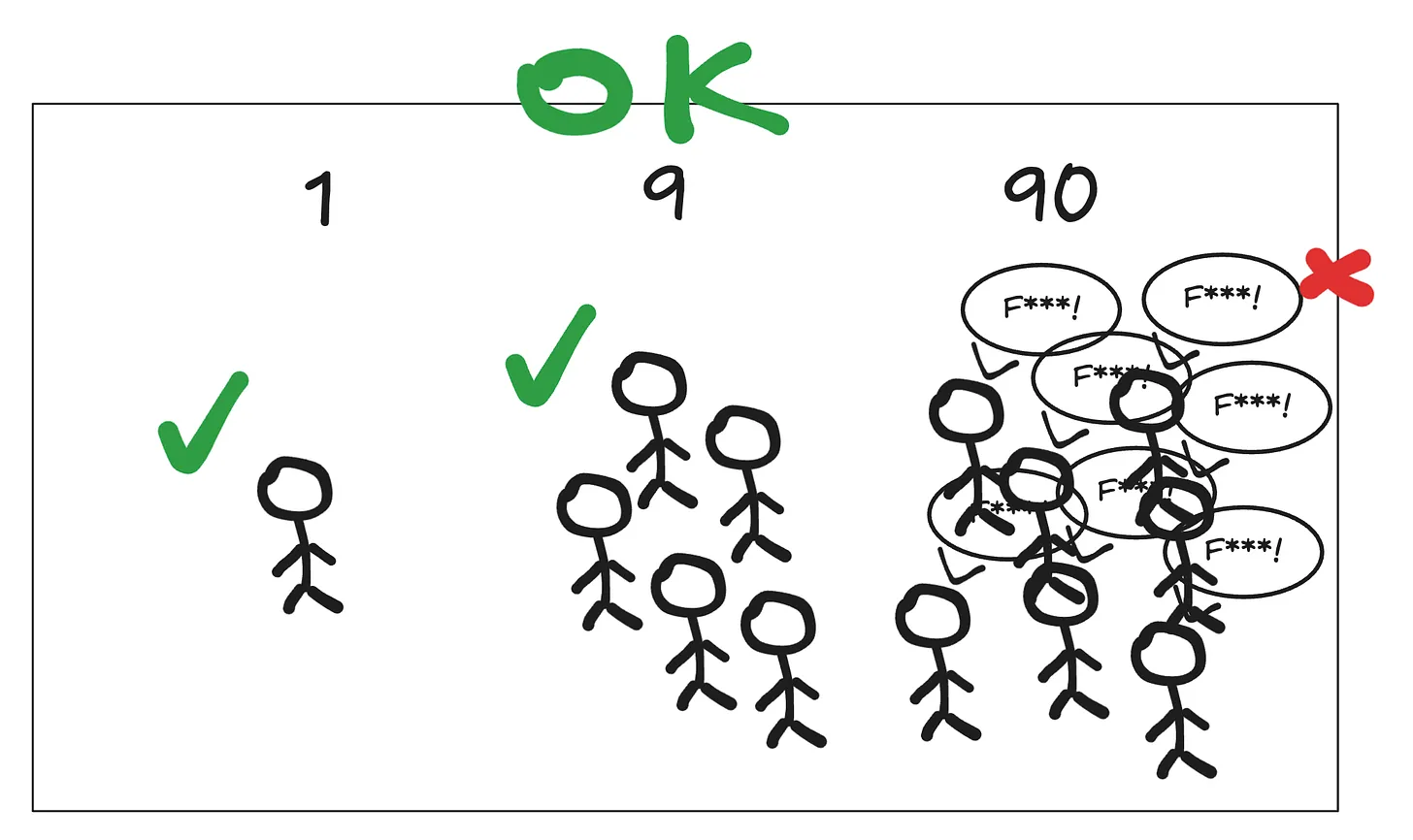

2.3 1-9-90 阶段的样子

这三者通常不会同时对齐,只有在牛市市场中才会如此。目标是始终保持 2/3 的一致,这是可行的。根据定义, 1% 和 90% 的一致是不太可能的,因为将新闻传递给 90% 的粘合剂是那 9% 。因此,你必须始终从 1% + 9% 开始,然后再进行后续发展。

一个例外是 1% + 90% ,因为你正在为 90% 构建一些完全易于使用的东西。这将是 Meme 代币、Telegram 上的点击游戏以及类似现象。在这些情况下,启动阶段不需要 9% 。然而,在这些东西上线后,它们需要一些可持续的对齐,但在启动阶段并不需要这种对齐,因为一切都是在炒作中发生的。

这将是一个典型的风险投资项目模型,团队、天使投资人和社区持有者。一个团队(1% )开始某个项目,然后(9% )推动它进一步发展并提高其知名度,接着大量的交易者和持有者(90% )跟随项目叙事并参与其中。

1. 1% 的开发者开始着手某个想法,并开始制作一些东西。

2. 他们向朋友、天使投资人、资本分配者、研究人员等进行咨询。这些人就是那些对某些想法感到兴奋的 9% 。

然后,由于某种原因,许多 1% 和 9% 的参与者关注的想法,最终以某种方式进入了 90% 。

这就是所有公司的常规配方和方向。这并不能保证成功,但这种方法通常能实现初步成功。如果你已经有了一个网络,那么从 0 到 1 的过程通常是容易的,因为无论你如何推动,他们都会接受并支持。

一个糟糕的例子是 Worldcoin,尽管其产品和代币策略非常奇怪(无论其多么激烈和反乌托邦),但许多“ 9% ”支持它并将其接受到他们的社区中,仅仅是因为创始人的网络。

2.4 缺乏 9% 的问题

你通常不应该走1% + 90%的捷径,而忽视那 9% 的中间群体。因为那 9% 的人比 90% 的普通用户更具长期视角,他们是项目稳定发展的基础。如果你最终只有一个以炒作为驱动的社区,而没有培养 9% ,在任何市场动荡中,你可能会只剩下 1% 。这就是仅依赖炒作的项目的问题。这是一种不错的启动策略,但归根结底,你必须找到你的 9% 或将你的 90% 成员转化为 9% 。你不能没有传播者和那些愿意支持你的人。

还记得 2020-2021 年“公平启动”的项目在二级市场上的销售情况吗?一些项目在启动时并没有进行任何公开销售,只是分配了给贡献者和/或 DAO(去中心化自治组织)的份额。几周或几个月后,他们需要资金来维持运作并进一步发展品牌或协议。因此,他们进行了二级市场上的场外交易(OTC)。这些交易可能以不同的价格进行,但并没有改变整体的运作模式。最终,他们虽然以 1+ 90 的模式开始,但不得不努力找到那 9% 。

另一个原因与人们的认知有关。如果我是研究人员,我进入一个聊天群,看到的唯一内容是赠品和空投——我立刻会想到“这是个骗局”。而且我大多数时候都是对的。这是一种节省时间的过度泛化方法,但它有效。因此,你通常希望先保持精简,制作技术内容以先发展 1% + 9% ,然后再进行更大范围的策略。否则,你可能会吸引到 90% ,产生过多噪音,既无法吸引外部的 9% ,也无法将你的 90% 转化为 9% 。要小心!

这对于那些点击类代币和快速推出的 IEO 启动平台尤其危险。幸运的是,对于这些创始人来说,大多数时候这些项目的构建和设置就像骗局,因此他们根本不关心社区建设。

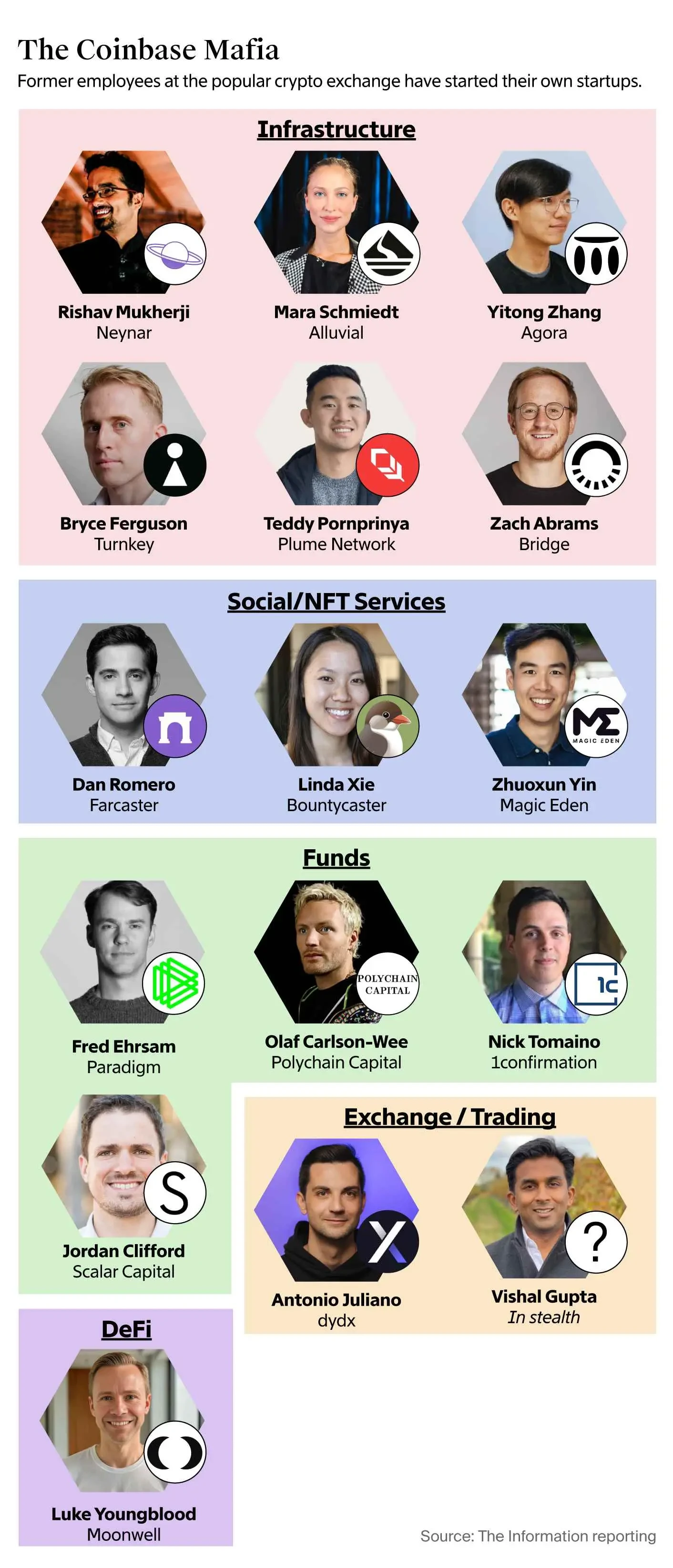

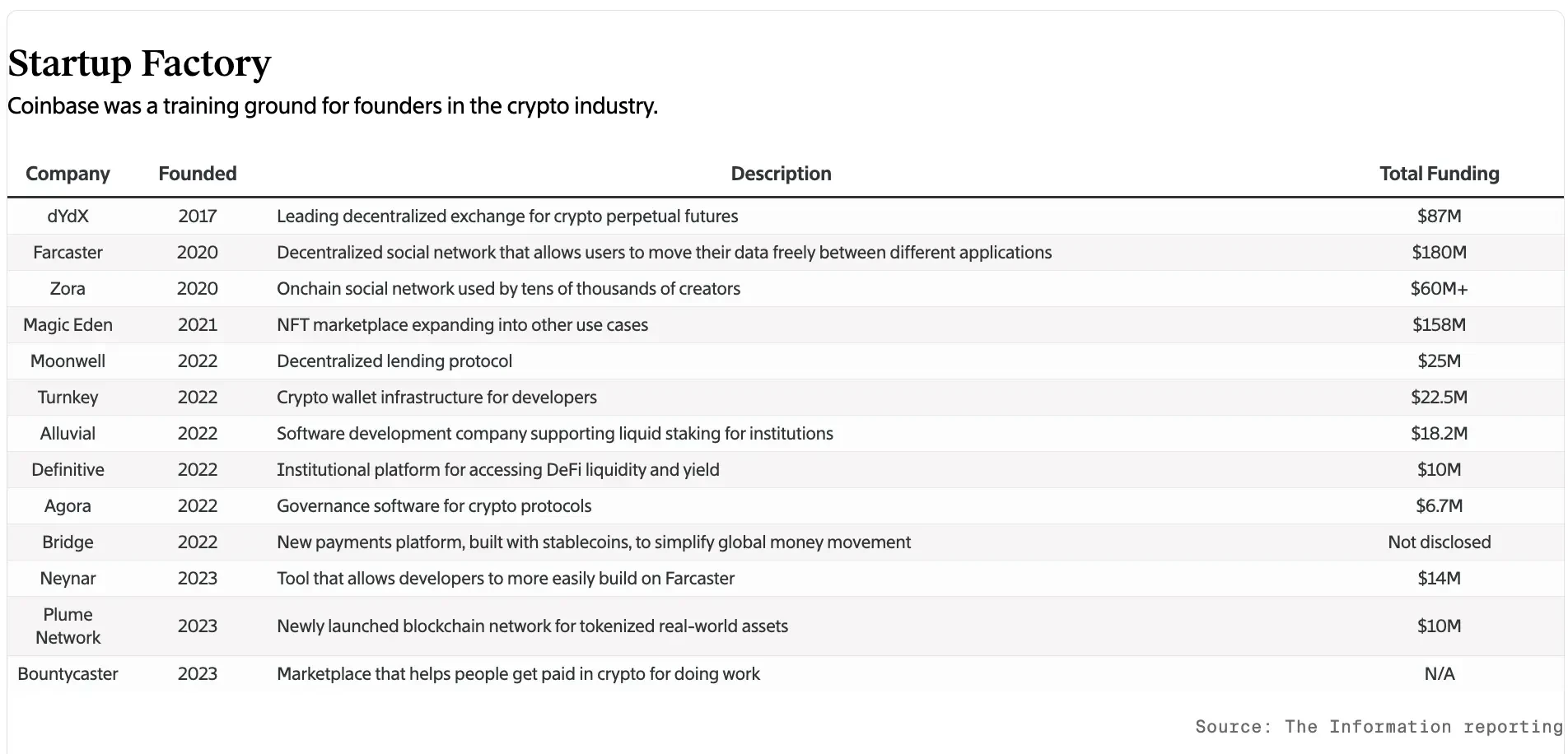

2.5 现实生活中的例子:以太坊会议

1+ 9 互动在现实世界中最典型的例子就是以太坊会议。许多开发者来到这里,与寻找 alpha 的基金和天使投资人交谈,结果产生了一些新的想法。那些 9% 的人,即基金和天使投资人,可能热爱疯狂的梦想和创意,但归根结底,他们比 1% 的人更迫切想赚钱,因此他们需要与 90% 的人核实任何给定叙事当前有多大需求,或者未来可能需要多少。

1% + 9% 可以强行推销某些东西给 90% ,但这比预期的要困难。强行做到这一点是困难的。你需要一些基本面和数据来支持你的主张:这并不总是容易。你可以将 Celestia 视为一个精心设计的稍微强制的细分市场的例子,从估值上看。我并不是在贬低它,他们的确是聪明人,但将一个新的叙事推向 100 亿美元以上并在几个月内维持住并不容易。90% 的人对 DA 一无所知,他们肯定不认为这是一个超过 100 亿美元的市场。

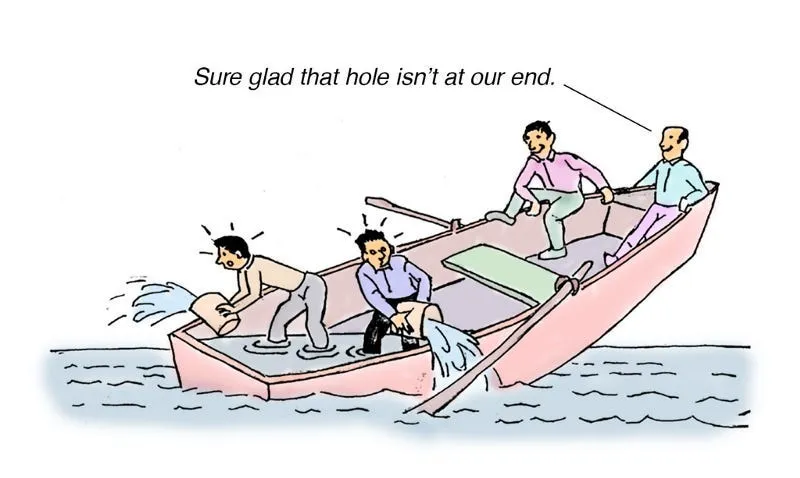

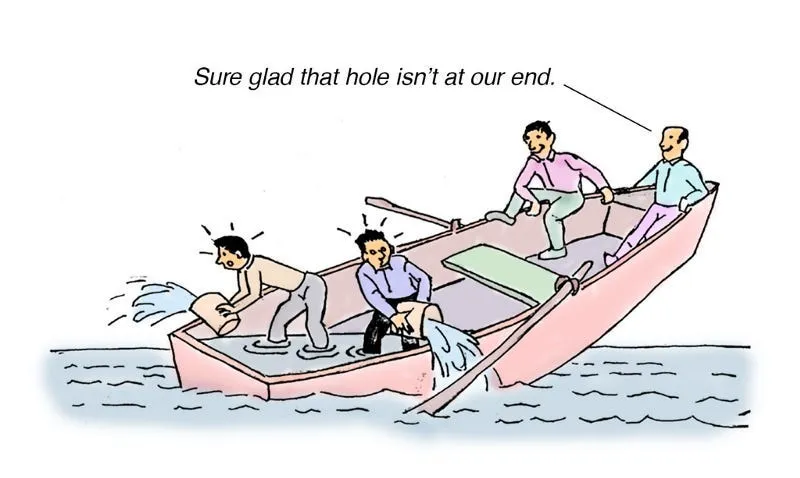

无论如何,当 9% 的人过于自我陶醉时,问题就出现了。这种情况发生在他们只和 1% 的人待在一起,忘记与 90% 的人核实现实。然后你最终会得到开发者精英主义的封闭聚会,没人能从中受益。重要的是要关注现实,否则每个人都会受到影响。

持久的乐观和梦想是美好的,但过于追求就不好了。

2.6 如何在启动阶段之后维持 1-9-90 的一致性

因为没有什么是永恒上升的,你会经历一些一致性和对未来信念破裂的时刻,即使你拥有完美的 1+ 9 。在那些时刻,你需要分析原因。团队是否停止工作,还是市场只是变红了?开发者是否仍在工作,但他们正在建造一些连 9% 的人都无法理解的空中楼阁?

这些都是你需要检查情绪的一些问题。如果团队在工作,叙事是完整的,那么很可能 1+ 9 是一致的。因此,他们需要在市场低迷时继续建设,这样就没问题。在这里你无能为力。

在危机时期,你只需与合作伙伴交谈,让他们了解一些新细节,并在需要时重新确认他们的偏见。没有人一开始对任何新事物完全信任,但时间会在品牌和愿景中创造力量。首先培养它,然后它会自然而然地发生。这实际上也可以应用于交易:当熊市期间所有代币都在下跌,而 MATIC 是唯一稍微上涨的代币时,交易者开始将其宣传为“所有市场的绿色避风港”。确实如此!

你绝不能让 9% 和 90% 混乱。这意味着开发者面临完全的疏离。你需要核心团队与天使投资人和研究人员交流,而你需要天使投资人和研究人员知道如何将信息传达给 90% 。顺便说一下,这并不是某种金字塔,这只是信息在个人之间传播的方式。这是一个事实。

“行动胜于言辞”和“最好的技术获胜”都是正确的。当有太多(好的)坏话或糟糕技术的营销做得很好时,情况则会相反。人类,因此市场,并不是理性的。

2.7 各组的制衡

-

1% 的人:可能会对自己的成功过于自满,变得过于精英化,自视甚高。他们获得的资本越多,现实检查就越远,思维变得过于乐观和舒适。

-

9% 的人:本应进行研究,但最终只知道一些片段(就像我一样)。问题在于他们把太多的注意力放在自己身上,浪费创始人解释事情的时间——否则,他们可能会肆意传播错误的叙事和想法。这些人往往话语很多,因为对他们中的许多人来说,发表意见就是他们的工作。容易变得虚假。

-

90% 的人:没有问题!他们承担所有风险,获得的资源最少。当然,他们的耐心和生存能力是最低的,但这也是因为当开发者决定自行其是并拿走资金时,他们没有金色的缓冲。

现在让我们将这个剧本应用于以太坊……等等,可能已经太晚了?!

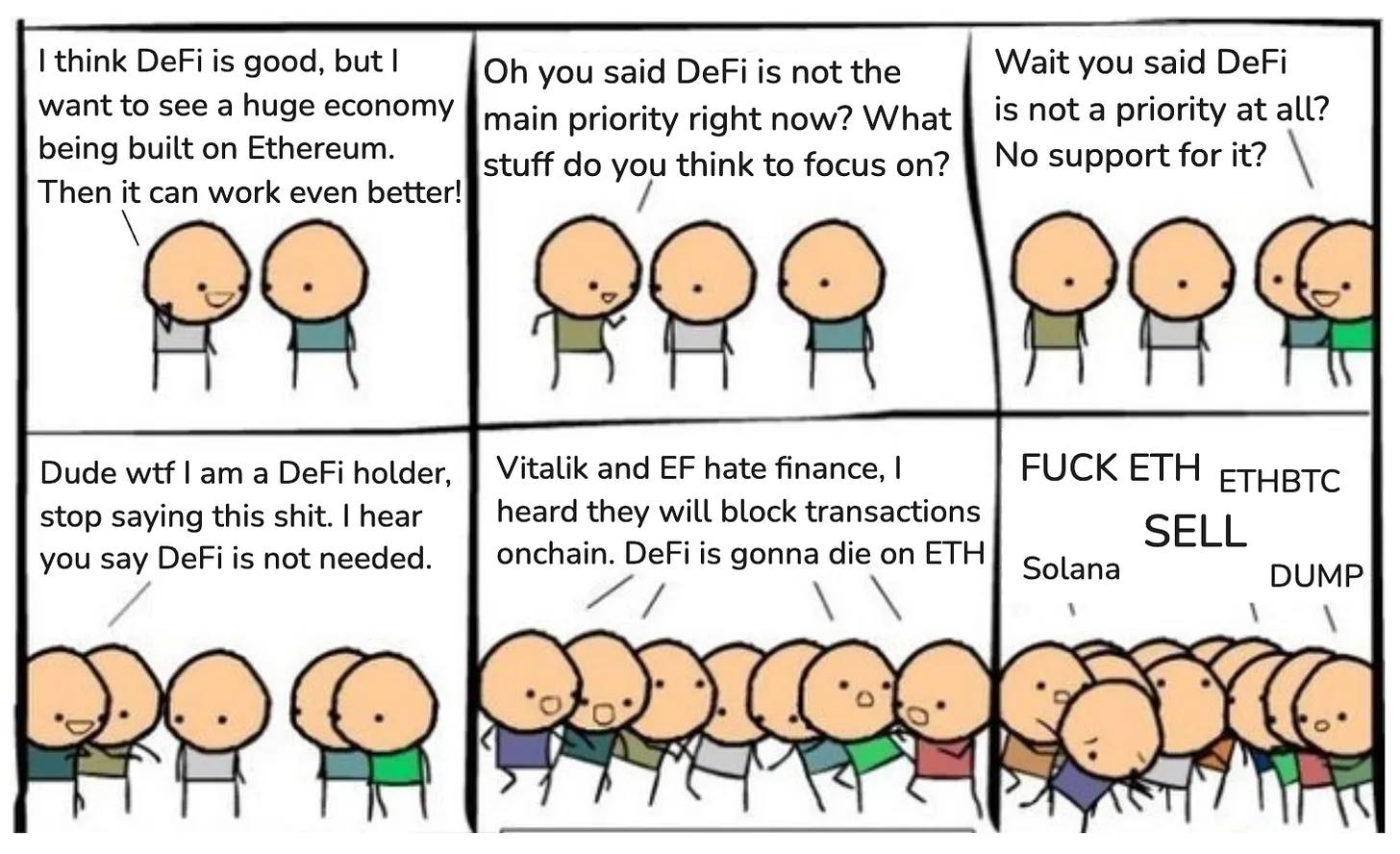

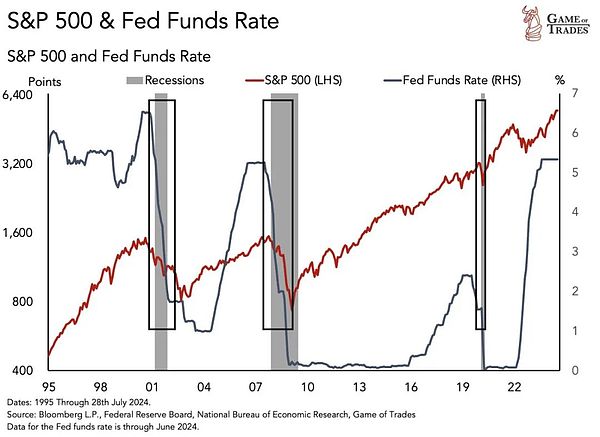

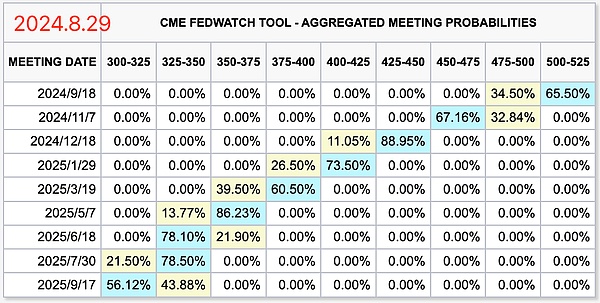

3. 以太坊:Vitalik vs DeFi vs 以太坊基金会

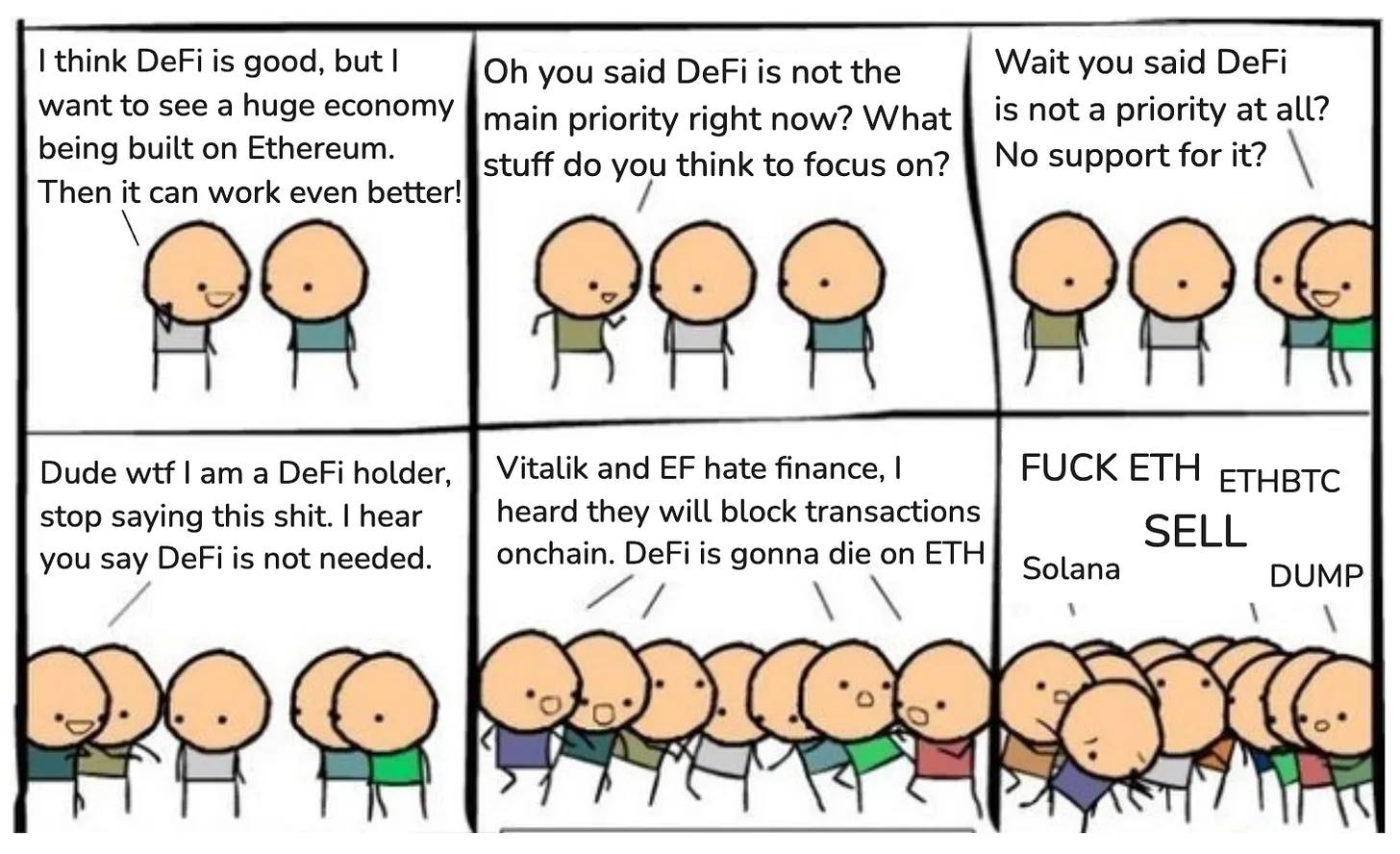

在过去几天,以太坊社区内部出现了许多争议和不满。这并不奇怪;人们只是感到困惑,无法找到表达困惑的方式。他们在上一个周期以来已经工作了 3 年多,但没有新的交易量或用户来购买他们的资产,所以每个人都感到沮丧。这只是一个事实。我并不是在提出原因或解决方案——那是另一篇文章的内容。这里我只是在陈述现状。

在这场争论中,一些人尝试展开理性讨论。例如:

-

Vitalik(1% )表达了他对 DeFi 的担忧。看看这条推文,它写得很好,那个线程中还有更多。他可能过于专注于自己过于宏大的愿景,但他很礼貌并提供了背景。他希望考虑更大的目标,激励他人超越我们今天所看到的,不被我们拥有的东西所阻止,而是展望未来。这就是拥有愿景的意义。他也不需要总是正确,他不是以太坊的所有者。

-

以太坊基金会(1% )在卖出这个话题上沉默了几年,然后 Aya 做了一个有点不敏感的回复。并不是因为她说了什么坏话或错误的话,而是因为“没有读懂气氛”,因为 EF 与普通人所面临的问题相距甚远。然而,见此了解更多细节,EF 确实做过并且仍在做许多透明度的工作。

-

DeFi 创始人(1-9% )感到困惑,因为尽管他们很强大,并且不在乎外部的支持,但他们也希望得到一些支持,至少不要在每一步都贬低金融,而 Vitalik 之前几乎是开玩笑地这样做。也许他做得太多了,最终让人们感到不满。

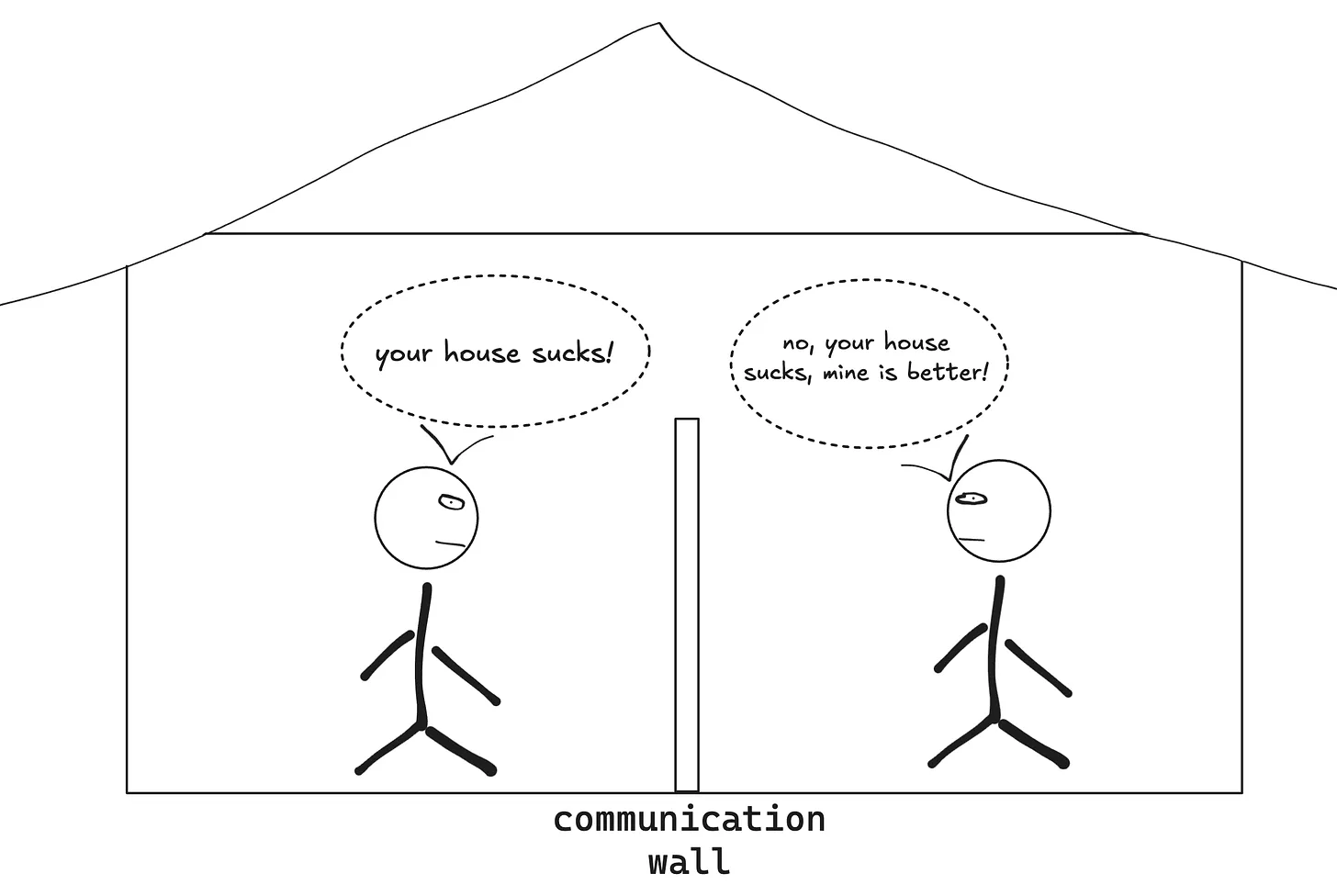

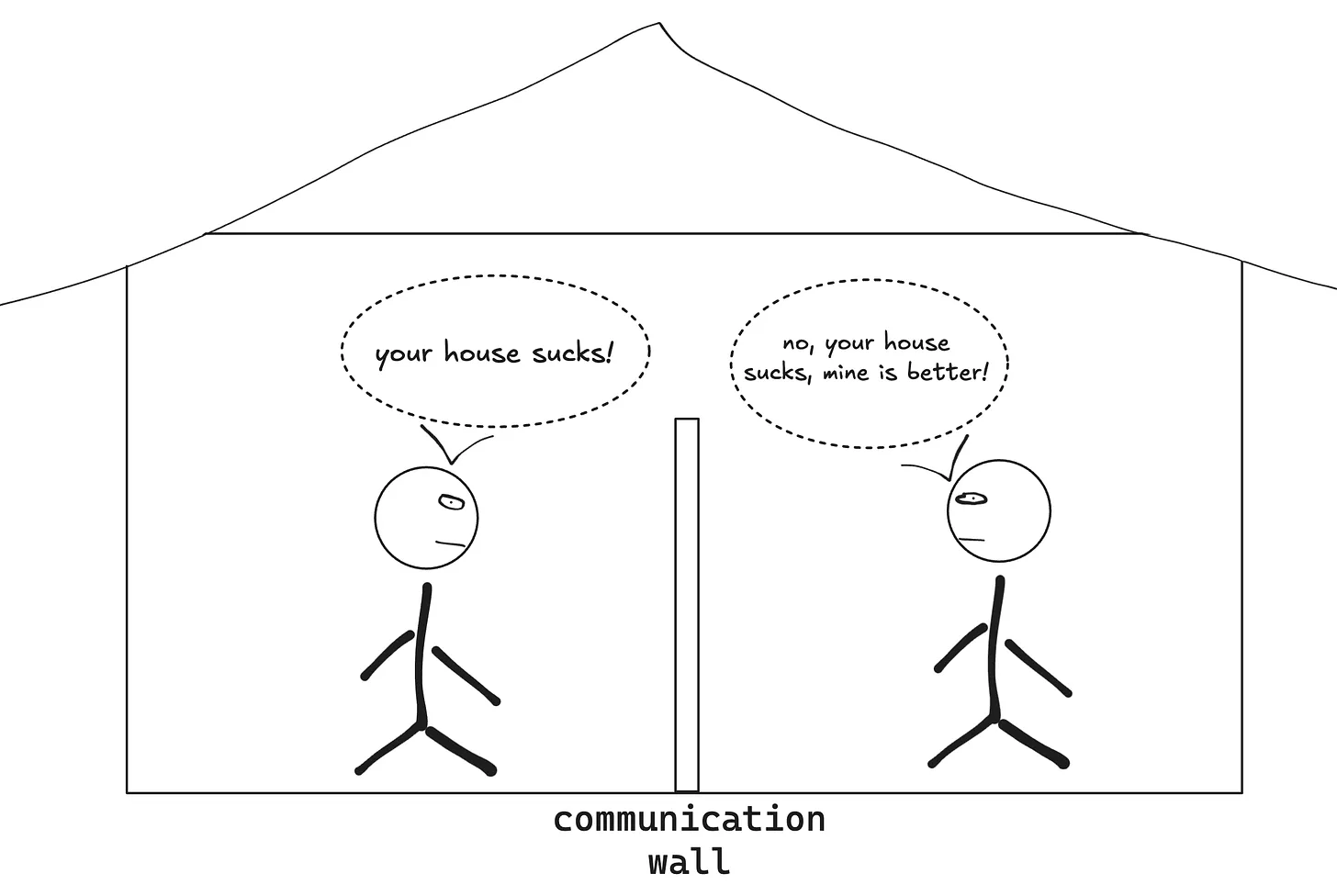

沟通的障碍就是正在发生的事情。以太坊基金会和大脑开发者过于关注未来,因此听起来好像他们不关心今天的问题。尽管他们确实关心,但他们的思考已经走得更远。这对另一方来说是个困难的事情,因为他们对所有的思维和思考过程没有那么多的背景了解。你最终得到的是:(如下图的沟通墙)

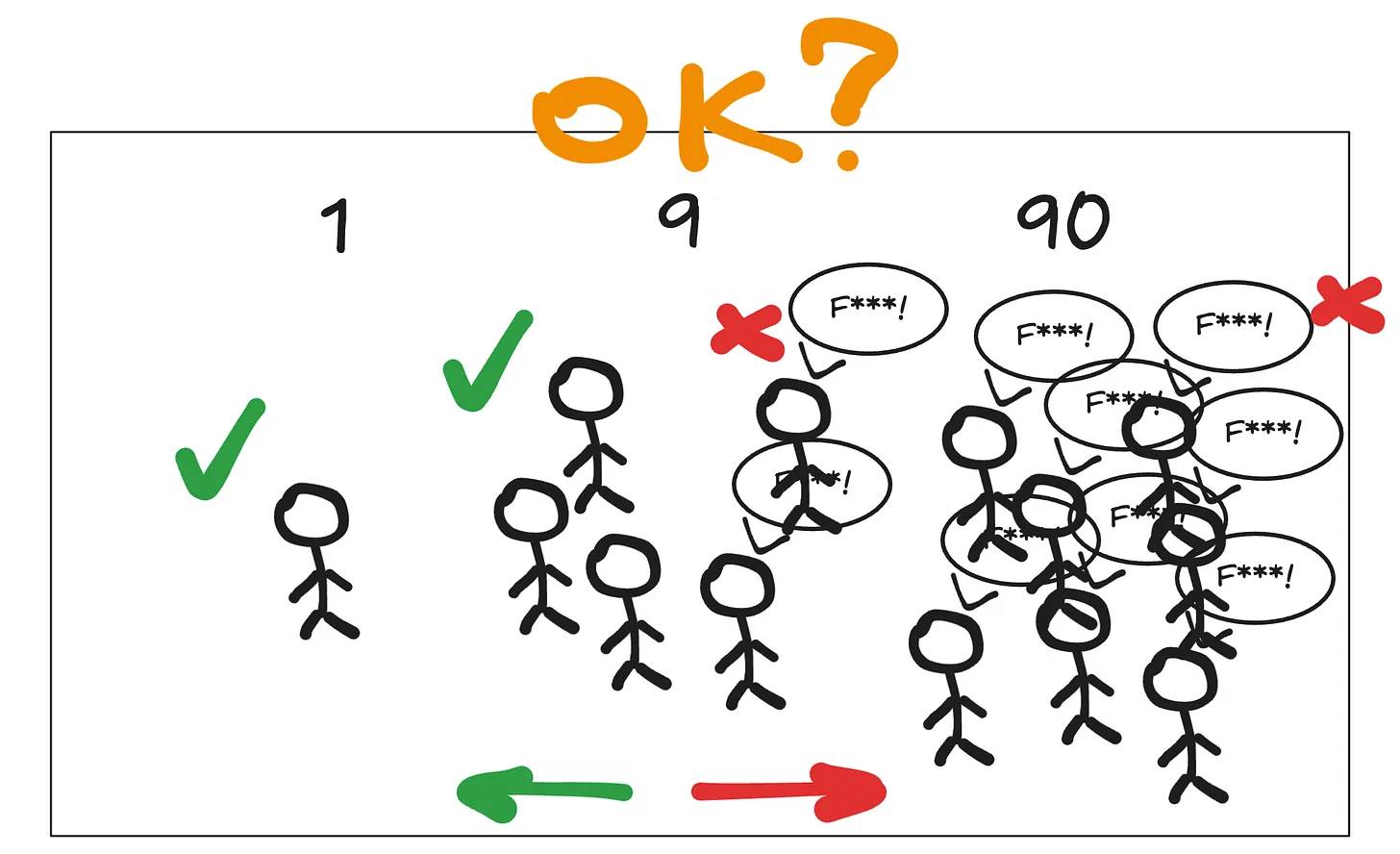

3.2 这里的 1、 9 或 90 是否存在结构性问题?

正如前面提到的,任何批评在理论上都是合理的,但具体原因是什么呢?是因为开发者被边缘化了,还是 9% 的群体不清楚发生了什么,抑或仅仅是 90% 的人在抱怨价格?这就是我们需要探讨的问题。

首先来看 1% 的情况。

开发者们是否在积极工作?是的。他们是否参与公共讨论?当然是的。不同的开发团队是否在同时进行不同的项目?也是如此。是否有活动和黑客马拉松来吸引新开发者?同样有的。现在是否有系统的方法来解决 L2 的碎片化问题,特别是在可扩展性部分解决之后?是的。因此,我认为 1% 的群体没有问题。

接下来快速看一下 90% 的情况。

他们很清楚 ETH 是一个重要资产,也知道市场可能会出现下跌。他们困惑的是,为什么有相当多的 9% 群体也感到迷茫。无端的恐慌可能会引发真正的结构性问题。

最后,我们来看 9% 的情况。

我个人认为,那些曾经属于 9% 的人中,有一部分现在已经变成了追求轰动效应的交易者。这并没有什么问题,但我们不能再把他们视作真正的 9% 。他们不再深入研究,只是关注新闻头条。误将他们视为 9% 可能会让你误以为存在结构性问题。如果你想确认这一点,可以去问问开发者。如果开发者也持相同看法,那确实可能存在一些问题。

市场动荡使一些 9% 的人变成了 90% 。而 1% 的人则在继续工作!

没有任何不尊重,但如果你研究了 L2 并得出“碎片化正在扼杀 ETH,完了”的结论,同时忽视了关于可扩展性的所有研究——那就是技能问题。

3.3 是否正在进行努力或问题被忽视?

很明显, 9% 的人感到困惑是可以理解的。以太坊在增长,它已经有了多年的 L2 路线图,这导致了在其发展过程中的碎片化。当你走向模块化时,连接各个部分时出现问题是正常的。只要目标(可扩展性,更大的平台)有效,这就可以解释。

因此,我理解如果有人在短期内感到看跌,但让人觉得“以太坊已经死了,根本没有在做可扩展性”是一种智力谎言。那些参与这一论调的 9% 只是在推销他们的替代品,并且正在转变为 90% 。要留意那些煽动性的 Twitter 用户。

我并不是在保护我的资产,因为这篇文章不会影响任何人。我乐于看到并接受存在的结构性问题,但除了“某个 EF 成员获得了一些顾问职位”和“EF 卖出了一些 ETH,这不到总流通量的 0.1% ”之外——我看不到更多的论据。你们可以做得更好。

但无论如何, 9% 的人应该得到照顾吗,正如指导手册所规定的?

我进一步主张:不再需要,也不再可能。

3.4 国家与教会的分离。忘记领导力?忘记 9% 的人。

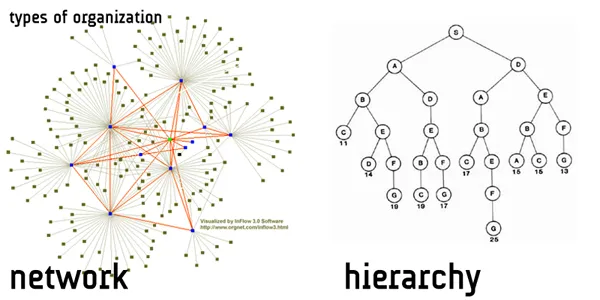

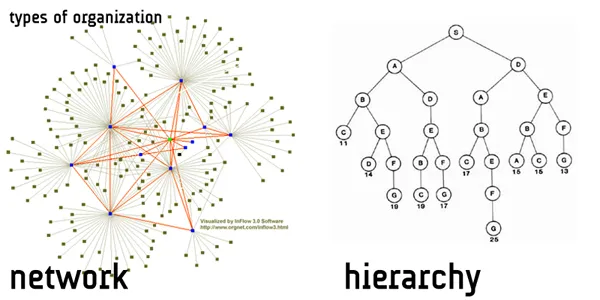

比特币和以太坊在左侧,其他所有链在右侧。因此,你不能对两者应用相同的规则。渐进式去中心化,朋友们。

以太坊显然已处于网络阶段。在这个阶段,要求“对齐路线图”是对事物运作目的的误解。这并不意味着宏观对齐的尝试不必要,但它们现在是临时发生的。如果你看看第一张图片,考虑主要的橙色连接点作为主要的以太坊团队:客户端、拥有研究部门的大型基金、相互连接的协议生态系统等等。只要他们偶尔能相互对齐,那就没问题。所以问问自己:如果你不知道橙色的那些在做什么,那么你可能没有深入了解。所以这是技能问题,而不是生态系统问题。别自以为是。

(详见)

所有这些讨论、批评等都应该发生。这一次不同的是,太多之前优秀的参与者变得极端激进,制造混乱。尤其是一些基金的普通合伙人(你知道我在说谁)。大多数是那些在推动自己 L1 垃圾赌注的人。如果他们认为其他 L1 更好,支持它们等等,那也没问题。然而,以虚构的论点为代价这样做就是智力自杀。就像这样:

收益来自借款人、交易费用等因素。 没错,这让我担忧。因为这就像一个 Ouroboros(自咬的蛇):加密货币代币的价值在于你可以用它们赚取收益,而这些收益是由交易加密货币代币的人所支付的。

这不是我们第一次看到大型生态系统陷入这种境地。目前,碎片化、不同的不对齐利益等等,确实就在我们面前。但与其转向共产主义和集中化路线图,也许更好的道路是将这一切提升到一种非脆弱的状态。撇开华丽的词汇,这一切都无所谓。DeFi、社交,无论是什么——Vitalik 的观点、以太坊基金会的观点或任何教主的观点都无关紧要。

那么该怎么办?

1. Vitalik 可能过于精英化,想要那些尚不存在或永远不会存在的用例。人们想要更多的实用性,而 DeFi 正是带来了这一点。

2. 以太坊基金会可以更透明,当然。

3. 以太坊的叙事变得多面化,因此 9% 的人很难理解一个明确的议程,从而感到困惑。

但答案是:这并不重要。

3.5 你不能,也不需要完全对齐了。

现在以太坊上存在多少个团体?客户端团队?风险投资基金?拉升小组?——答案是:很多。你上一次需要以太坊基金会(EF)的批准或 Vitalik 的祝福来构建任何与核心协议无关的东西是什么时候?——从未。

图中内容:

我认为人们只是希望在资金转移和销售方面保持一致的透明度,以便能够否认那些错误归因于以太坊基金会的情况。

如果能够有一个全职的沟通人员,并以普通读者能理解的方式撰写关于战略和叙述的内容,那将会有所帮助。到目前为止,以太坊的叙述尚不明确(它是健全的货币,还是技术?),我们应该给它什么样的价值呢?华尔街。

我并不是在抨击 Evan,他的推文是有道理的,似乎是诚恳的。我只是想说,虽然这在一般情况下是一个合理的请求,但在以太坊的情况下,它不能也不应该被执行。不过,这是我个人的主观观点,可能并不准确。

EF 明天就可以解散,Vitalik 可以带着游艇去享乐——这并不重要。即使透明度是个问题,即使 Vitalik 是错的,又有什么关系?以太坊现在或者应该已经处于核心初始团队不再重要的阶段。因此,下面这种将其转变为某种“以太坊文化问题”的尝试是不成立的。文化是一个开放的公平竞争环境,而不是中心化的观点。比特币之前也经历过类似的考验,所以这是对理论强度的真正考验。

(详见)

根据我和我在 2017 年以来的加密行业朋友的经验,没有人从 Vitalik 那里获得过任何有意义的支持或资金。他在繁荣时期批评 ICO,在 2020 年批评 DeFi——这并无不可。他不需要总是正确。他在 2015 年、 2017 年以及之后必须对建立社区和成为一个有远见的人是正确的……但在这一点上,一些人已经形成了反对 EF 的联盟。这很好!

DeFi 的创始人没有要求他的祝福或 EF 的支持。事实上,最初是通过他们的反对意见来构建的。然而,DeFi 依然生存并发展,那么现在为什么还要请求任何祝福呢?需要注意的一点是,只要他们不进行一些核心协议的更改,使得 DeFi 的可用性下降,一切都很好。例如,某些对 DeFi 至关重要的操作的 gas 成本。基本上是以 DeFi 的可用性和增长为代价去追求他们的大愿景。

虽然我个人希望看到以太坊在金融之外的领域得到应用(这一点已经在发生),但为了让去中心化金融(DeFi)快速发展,仍然需要大量的工作和支持。正如我所指出的,DeFi 可以成为主流最具赋能的链上用例。

说得不错。让胜利者继续前进可能是 EF 和以太坊建设者的一种正确的技术关注方法。即使“这只是金融”。

因此,耸人听闻的人可以放松,不要把小争论吹成大问题。

:

以太坊之所以成功,得益于自成立以来其高层机构和周围几个强大国家的支持,以及那些真正积极参与的知识界领袖。

以太坊现在正经历教会与政府的分离,这是一个艰难但必要的转型阶段,最终将导致一个更加去中心化和更具韧性的技术栈、设计标准、人力和知识资本网络。

类似于宗教分离和启蒙运动之后的情况,以太坊作为一个生态系统将在分散权威、包容宗教多样性(如新加坡)时变得更加强大,而新的建设者则会降低对政治对齐的优先级,转而关注务实的发展(这正是 DeFi 夏季开始的方式,DeFi 创始人是务实的创始人,可以类比于新教徒)。

也许这不是一个受欢迎的观点,当高层人士甚至 Vitalik 本人受到公开挑战时,我对 ETH 更加看好。

关于大网络中意见和团队的多样性,又一个观点。

3.6 其他需要考虑的点

-

无论 Vitalik 说什么,人们总会生气。在某个时刻,回应愤怒的 Twitter 用户会变得负面,除非他们有合理的批评。但如果他们因为怨恨而挑剔每一个字,那就随他们去吧。不过,还是希望能读懂气氛。Vitalik 在这方面表现得不错,但并不总是如此。

-

以太坊基金会在透明度方面做了很多,但还可以进一步提高。如果他们不这样做也没关系,因为几乎没有人直接与他们互动。因此,这并不会形成他们不需要面对的系统性问题(9 s 强迫这个叙述成为系统性问题)。或许可以关注一下生态系统中其他正在快速发展的参与者。

-

其他基金会的支出远超以太坊基金会,且有基金会的会长经营风险投资基金(如 Solana),甚至有基金会几乎在购买 Meme 币(如 Avalanche)。再说一次,这既有好的一面,也有坏的一面,我并不是想说“他们做得更糟,所以做一些坏事也是可以接受的”。不,我只是想说,其他链的拉升者们或许应该在叫嚷之前先解决自己的问题。

我希望你能理解正确的信息传递和沟通的重要性。这些基本原则超越了原始的技术,延伸到一般的社区建设以及你与行业内其他合作伙伴的定位。

至于以太坊,我希望我让你相信不再需要牵手了。不要再有领导力。不要再有自上而下的中心化路线图。所以让人们互相争斗、互相剥削,并支持自由市场。

同时要小心你听谁的话。9% 往往变成 90% 。例外是, 90% 不会对他们的意图撒谎,而 9% 往往会传播不真实或误导性的信息,试图通过虚假的宣传来获取利益。